01.09.2022

15 minutes of reading

Transport / Tableau de bord n° 18 - T2 2022

Le marché mondial de l’automobile s’enfonce dans la crise

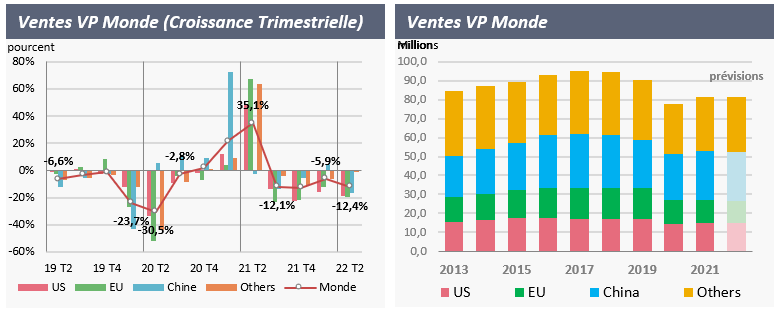

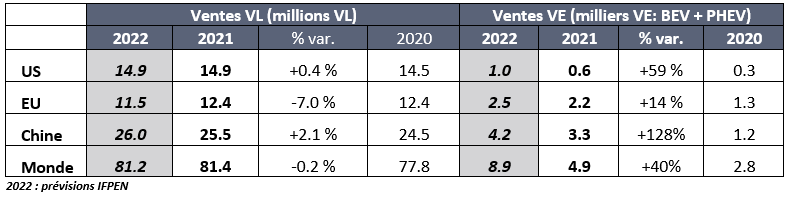

Après un recul des ventes mondiales de véhicules légers de 5,9 % au premier trimestre, le marché automobile s’enfonce un peu plus dans la crise au deuxième trimestre avec une baisse de 12,4% des ventes (Figure 1). Sur les six premiers mois de l’année, les ventes sont en recul de 8,7% par rapport au premier semestre 2021. Après une bonne tenue au premier trimestre du marché chinois, essentiellement liée à l'envolée des ventes de véhicules à énergie nouvelle (électriques, hybrides, …), les ventes en Chine sont reparties à la baisse dans un contexte de ralentissement économique et d’incertitude causée par les restrictions anti-Covid.

Aux Etats-Unis et en Europe, les problèmes d’approvisionnement, les perturbations provoquées par la guerre en Ukraine et la forte augmentation des prix des voitures neuves continuent de peser sur les ventes qui sont en recul au premier semestre de 18 % et 15 % respectivement. Seuls l’Inde, le Japon et la Corée du Sud permettent de rattraper le bilan du T2 2022. Avec ce mauvais premier semestre et l'absence de bonnes nouvelles pour la fin de l'année 2022, les perspectives de ventes pour cette année sont en baisse de 0,2 %, selon les analystes autour de 81 millions d'unités.

Malgré la baisse des ventes, les grands constructeurs automobiles affichent des résultats financiers impressionnants après avoir délaissé les modèles d'entrée de gamme au profit de modèles à plus forte marge (principalement des SUV) et des véhicules électriques. Malgré une baisse des ventes de 7 %, le résultat opérationnel de Stellantis a augmenté de +44 % (à 12 milliards d'euros). Il en va de même pour Volskwagen, avec une hausse de 13 % du résultat opérationnel pour des ventes en baisse de 14%. Chez Renault, le chiffre d'affaires est resté stable autour de 21,1 milliards d'euros (+0,3%), malgré une baisse de 12 % des ventes, le groupe étant fortement impacté par la cession de toutes ses activités en Russie, son deuxième marché après la France. Aux Etats-Unis, les résultats financiers des constructeurs automobiles sont également très bons, à l'image de Tesla, qui a terminé le premier semestre avec une augmentation de 59 % de ses revenus dans la branche automobile (à 30,5 milliards de dollars).

Cette stratégie de vendre moins mais plus cher afin de conserver un bon niveau de rentabilité a cependant des limites, particulièrement dans le contexte de crise économique mondiale qui semble se profiler. Lorsque les goulets d'étranglement logistiques auront été éliminés, les constructeurs seront certainement contraints de revenir à la conquête de parts de marché.

À court et moyen terme, les trois grandes tendances qui semblent se dessiner dans l'industrie automobile sont : le passage à une gamme exclusivement électrique, le véhicule connecté et autonome, et le recentrage des chaînes d'approvisionnement vers un contenu plus régionalisé et moins dépendant de pays pouvant exercer des quasi-monopoles.

Marché automobile européen : perspectives en baisse sur fond de crise économique annoncée

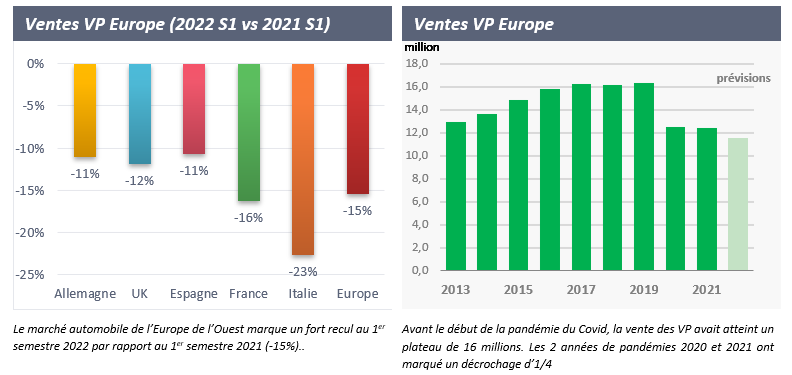

Un défaut d'approvisionnement lié au manque de composants électroniques, des tensions sur les matières premières (notamment celles qui entrent dans la composition des batteries), la crise énergétique et des dysfonctionnements logistiques expliquent l'effondrement des volumes de ventes en Europe (-15% au premier semestre par rapport au premier semestre de 2021, la France est à -16%). Pour l'instant, les constructeurs ont réussi à se protéger des effets financiers en augmentant fortement leurs prix de vente nets (selon le consultant AAA-Data, les prix des voitures ont augmenté de +20% en 3 ans). Mais il reste à savoir combien de temps cette stratégie pourra être mise en œuvre, car au second semestre 2022, de nombreux consommateurs européens restreignent leur consommation face à la montée de l'inflation. Sur la base des ventes au 1er semestre, les ventes pour l’année 2022 devraient se situer en Europe autour de 11,5 millions de véhicules, soit en recul de -7% par rapport à 2021. Le groupe Volkswagen reste le leader du marché européen avec une part de marché autour de 25 %, suivi par Stellantis avec 21 %, puis Hyundai et Renault, avec près de 10% chacun.

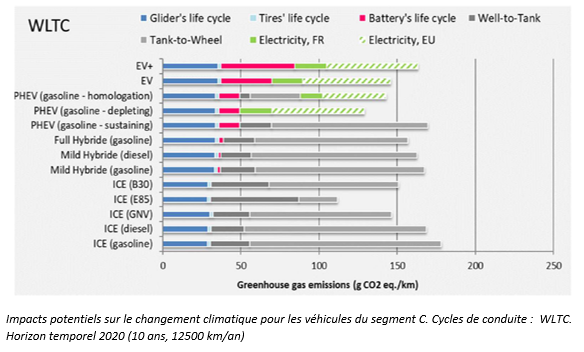

Alors que la future réglementation Euro 7 sur le contrôle des émissions des voitures thermiques à partir de 2025 n'a toujours pas été dévoilée, le Conseil des ministres européen a voté fin juin l'interdiction de la vente de voitures neuves à moteur essence ou diesel dans l'Union européenne d'ici 2035. Le texte laisse encore la porte ouverte aux technologies alternatives, comme les carburants synthétiques (e-carburants, hydrogène) et les hybrides rechargeables. Une réévaluation en 2026 de ces technologies sera faite par la Commission, qui "évaluera les progrès réalisés en vue d'atteindre les objectifs de réduction des émissions de 100 % et la nécessité de revoir ces objectifs en tenant compte des évolutions technologiques, y compris les technologies hybrides rechargeables, et de l'importance d'une transition économique viable et socialement équitable vers des émissions nulles", précise le texte officiel. À noter que dans le cadre d’une évaluation du puits à la roue (ACV) des émissions de GES, une étude récente d’IFPEN a montré que l’utilisation de véhicules PHEV dans des conditions optimales (recharge systématique entre des trajets plus courts que l'autonomie électrique et une conduite peu dynamique) avaient des émissions de GES proches de celles d’un véhicule électrique.

Etats-Unis : La reprise du marché repoussée à 2023 / 2024

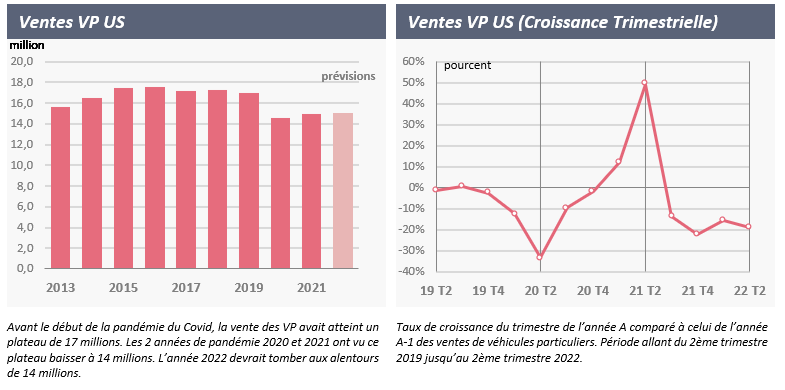

Comme en Europe, l'année 2022 a commencé par un nombre d’unités vendues en recul avec des ventes en baisse pour le quatrième trimestre consécutif. Le manque de stocks, les problèmes d'approvisionnement et les prix records des véhicules continuent de plomber le marché. Si les conditions de marché du second semestre s’améliorent, sous l'impulsion des politiques d'investissement public de l'administration Biden et d'une lutte active contre l'inflation, l'année 2022 devrait se terminer à un niveau proche de 2021 avec des ventes autour de 15 millions de véhicules (+0,4%). Selon plusieurs analystes, les ventes de voitures particulières américaines pourraient à nouveau dépasser les 16 millions en 2023.

Chine : vers une reprise du marché ?

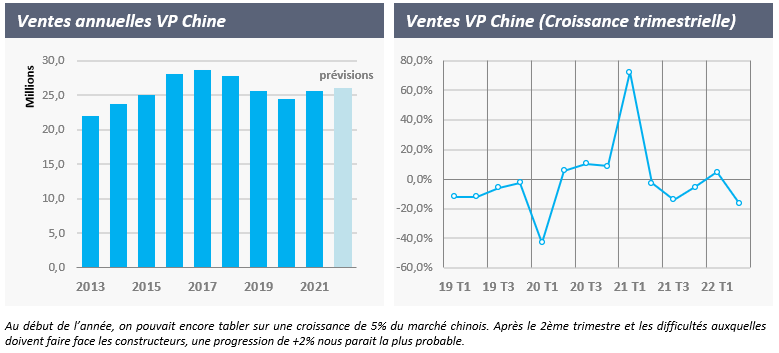

Le marché automobile chinois, relativement bien orienté au premier trimestre 2022 par rapport aux autres régions du monde, a été très fortement impacté par les mesures sanitaires contre la pandémie au début du deuxième trimestre. Sur les six premiers mois de l'année, les ventes ont reculé de plus de 2 %.

Les derniers chiffres disponibles pour le mois de juin montrent un fort rebond des ventes (+29 %) par rapport au même mois de l’année précédente, qui s'explique par la levée des principaux blocages dans les chaînes d'approvisionnement et la réduction de la taxe à l'achat des véhicules particuliers, lancée le 1er juin et courant jusqu'au 31 décembre 2022. Dans ce contexte, les ventes en 2022 devraient progresser de 2,1 % pour atteindre 26 millions d'unités. Toutefois, la détérioration de la situation économique du pays, combinée à une crise immobilière sans précédent, pourrait modifier sensiblement la situation et retarder la reprise du marché automobile chinois.

Marché mondial du VE : Le VE passe la barre des 12% des ventes mondiales

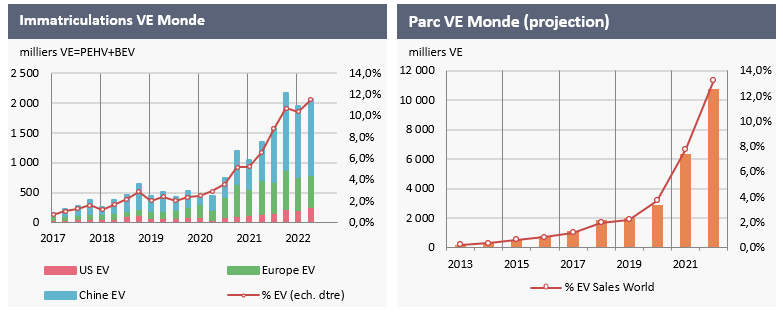

Rien ne semble pouvoir arrêter la révolution électrique dans la motorisation des voitures particulières. Au deuxième trimestre, la barre des 11 % des ventes mondiales a été franchie, avec plus de 4 millions de VE (BEV + PHEV) vendus depuis le début de l'année. Le volume de véhicules électriques vendus en 2022 pourrait approcher les 10 millions (11 millions selon Bloomberg), ce qui porterait le parc mondial de VE à plus de 27 millions de véhicules. Malgré la forte accélération des ventes de VE, la part des VE dans le parc mondial reste cependant encore faible, à 2%.

La Chine est de loin le plus grand marché de VE avec 2,5 millions de véhicules vendus au premier semestre 2022, soit 60% des ventes mondiales de VE. L'Europe est loin derrière avec 1,1 million de véhicules vendus sur la même période, soit 26% du marché mondial. Enfin, les États-Unis restent très en retrait avec 470 000 véhicules vendus au premier semestre et 11 % du marché mondial.

La part des BEV ne fait qu’augmenter. On estime qu’aujourd’hui que presque 3 EV sur 4 sont désormais des BEV, alors que cette proportion n’était que de 2 sur 4, il y a 2 ans. Cette tendance devrait se poursuivre. BNEF estime que d'ici 2030, 80 % des VE seront des BEV et 95 % d'ici 2040.

Le développement des VE est toutefois confronté à un certain nombre de défis à court et moyen terme qui pourraient entraver son évolution. Dans une récente interview, l’ancien PDG de VW, H. Dies, rappelait toutes les conditions à réunir pour le déploiement des BEV : de l'énergie pour le processus de fabrication, un réseau de recharge, les véhicules, mais aussi les batteries et les matières premières.

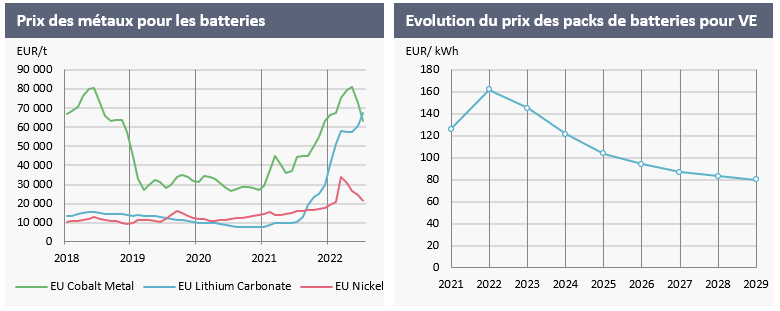

En ce qui concerne les matières premières, la guerre en Ukraine a fait grimper le prix du nickel, du lithium et d'autres matériaux utilisés dans les batteries des VE. Le coût des matières premières représentant plus de 65 % du coût total des batteries, on estime que l'augmentation du prix du cobalt, du carbonate de lithium et du nickel fera grimper le prix des batteries à plus de 160 euros/kWh en 2022 (contre 126 euros/kWh en 2021 et 110 €/ kWh en 2020). Cela représente un coût supplémentaire moyen par véhicule d’environ 2 000 euros selon S&P Global. Cette augmentation des coûts, si elle devait se poursuivre, repousserait la parité des coûts de production thermique-électrique au-delà de 2025, ce qui limiterait l'accessibilité financière des BEV à tous les segments socio-économiques et ralentirait la pénétration des véhicules électriques dans le parc automobile.

Selon différents scénarios, les prix des métaux devraient revenir aux niveaux d'avant la crise à partir de 2023/24 ce qui devrait naturellement refaire baisser le prix des batteries. La baisse des prix des packs de batteries devrait également se poursuivre du fait d’effets d'échelle et de l'évolution de la chimie des batteries (utilisant des cathodes à haute teneur en nickel plutôt qu'en cobalt). À plus long terme, le recyclage du lithium, les technologies des batteries à l'état solide, l'amélioration des systèmes de gestion des batteries et le passage de cathodes à haute teneur en nickel à des cathodes à haute teneur en manganèse devraient également contribuer à réduire encore le prix des packs et, surtout, à éviter les effets de la volatilité des prix des métaux.

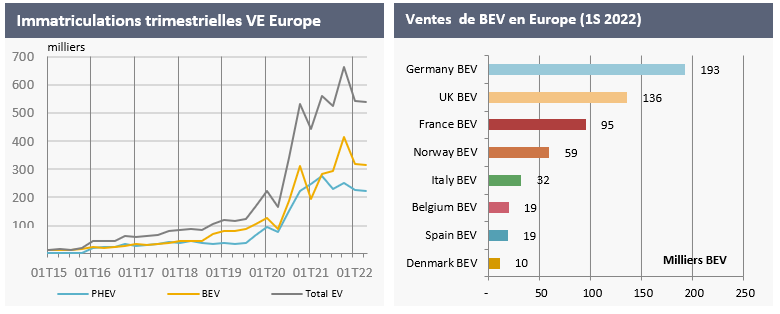

Ventes de VE en Europe : Recul temporaire des ventes ce trimestre

En raison d'une offre limitée de voitures neuves, de l'inflation et du contexte géopolitique, les ventes de VE en Europe au T2 2022 ont diminué de 4 %. Sur le premier semestre, la tendance reste toutefois légèrement à la hausse (+8 %) avec 1,1 million de VE. Ce ralentissement de la croissance des ventes de VE en Europe est principalement dû à la baisse des ventes de PHEV (-14 % au premier semestre), alors que les ventes de BEV ont augmenté de 33 %. Toutefois, cette modeste augmentation doit être considérée dans le contexte du déclin de 15 % du marché automobile européen au cours de la même période. Au total, à la fin du mois de juin, le parc européen de VE comptait 5,8 millions de véhicules. En ce qui concerne les ventes de BEV par constructeur pour le début de l'année, VW est en tête avec 20% des ventes, suivi de Stellantis (17%), Tesla (14%), Hyundai (13%) et Renault (11%).

En France, 158 722 VE ont été vendus au cours du premier semestre de l'année. Ce résultat correspond à une augmentation de 9 % par rapport à l'année précédente, alors que les ventes de véhicules privés ont diminué de 16 % sur la même période. Dans ce contexte, la part de marché des VE reste stable autour des 20%. Les faibles chiffres de ventes de VE au premier semestre s’explique principalement par la baisse des ventes de PHEV (-12 %). Cette tendance se constate dans de nombreux pays Européens. Alors que jusqu’au milieu de l’année 2021 la proportion de BEV et de PHEV était équilibrée, depuis, les ventes de BEV se sont accélérées, et cela davantage chez la clientèle particulière. Pour la clientèle professionnelle, cela semble être l’inverse. Lease Plan France constate que 30% des commandes de flottes d’entreprises se portent sur des véhicules « électrifiés », soit 20% d’hybrides rechargeables et 10% de BEV.

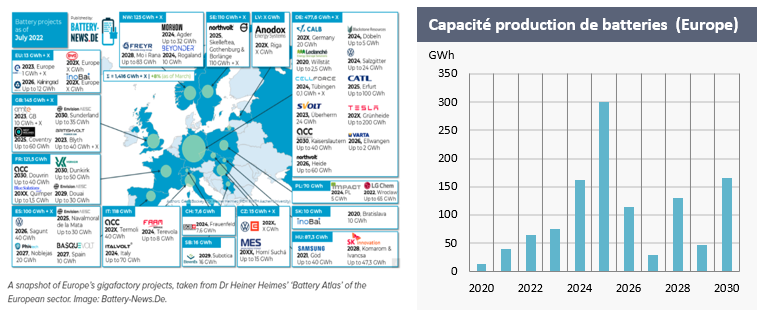

Le développement d’une industrie européenne de production de batteries est un enjeu majeur pour la mobilité électrique. Alors que la majorité de la production de batteries (+85 %) est actuellement dans les mains d’acteurs chinois, coréens et japonais, l’Europe multiplie les actions pour combler son retard avec de nombreux projets d’usines. Selon lBattery-News, un total de 1 416 GWh de capacité de production annuelle de cellules de batteries lithium-ion est actuellement prévu en Europe. Cette capacité est suffisante pour couvrir des ventes annuelles de 18 millions de véhicules en supposant des véhicules avec une batterie de 80 kWh (actuellement les ventes de véhicules en Europe sont de 12 millions). Le développement de ces usines prend cependant du retard et plusieurs projets sont actuellement régulièrement repoussés.

Au-delà des aspects de sécurité d’approvisionnement, l’enjeu des gigafactories en Europe est également environnemental. En effet, selon une étude récente d'IFPEN, les batteries actuellement produites en Chine ont un taux d'émission de gaz à effet de serre associé à leur production de 108 kg CO2eq/kWh (sans prendre en compte la fin de vie de la batterie) et de 95 kg CO2eq/kWh (avec cette prise en compte). On estime qu'en 2040, les batteries produites en Europe auront un taux d'émission de gaz à effet de serre associé à leur production de 87 kg CO2eq/kWh (sans fin de vie) et de 57 kg CO2eq/kWh (avec fin de vie, en supposant une récupération élevée des matériaux).

Avec le développement des VE, les réglementations sur les batteries sont de plus en plus nombreuses. Outre les critères de durabilité et de sécurité, ces réglementations sont également un moyen pour les gouvernements de (re)localiser leur propre production de batteries électriques dans leur pays. Aux États-Unis, par exemple, le crédit d'impôt pouvant atteindre 7 500 dollars pour l'achat d'une voiture électrique est conditionné à l'achat d'un véhicule dans lequel :

- 40 % des métaux essentiels de la batterie doivent être extraits ou transformés aux États-Unis, ou dans un pays ayant conclu un accord de libre-échange avec les États-Unis, ou recyclés en Amérique du Nord. Ce pourcentage sera porté à 80 % d'ici 2026.

- 50 % de la batterie doit être fabriqué ou assemblé en Amérique du Nord. Le pourcentage requis passe à 100 % en 2028.

L’Europe de son côté entreprend de mettre à jour son principal cadre juridique sur les batteries. La nouveauté de ce nouveau paquet législatif est l’adoption de règles couvrant le cycle de vie complet des batteries de véhicules électriques tant en amont (au niveau de la production des batteries) qu’en aval (utilisation et fin de vie). Selon ce nouveau règlement, les batteries ne pourront être mises sur le marché européen que si elles satisfont à des critères de durabilité et de sécurité extrêmement strictes. Si ce règlement n’interdit pas l’importation de batteries, il incite fortement, du fait des obligations, au développement d’une industrie locale. Parmi les obligations on trouve :

- Empreinte carbone : À partir du 1er juillet 2024, les batteries des VE doivent être accompagnées d'une déclaration d'empreinte carbone ; à partir du 1er janvier 2026, elles devront porter une étiquette indiquant la classe d'empreinte carbone ; et à partir du 1er juillet 2027, elles devront respecter un seuil maximal d'empreinte carbone. Une méthodologie de calcul de l’empreinte carbone, des classes d’empreinte carbone et un seuil maximal d’empreinte carbone doivent être fixés par la Commission.

- À partir du 1er janvier 2030, les batteries des VE devront contenir un minimum de matériaux recyclés, notamment 12 % de cobalt, 85 % de plomb, 4 % de lithium et 4 % de nickel.

- À partir du 1er janvier 2035, la teneur minimale en matériaux recyclés passera à 20 % de cobalt, 10 % de lithium et 12 % de nickel (le plomb restant à 85 %).

- À partir du 1er janvier 2027, les batteries des VE devront être accompagnées d'une documentation indiquant tout contenu en cobalt, plomb, lithium ou nickel récupéré à partir de déchets.

- QR Code / Passeport : Afin de tracer leur cycle de vie, les batteries des VE seront accompagnées d’un certain nombre de documents sous la forme de QR Code et/ou de passeport permettant d'accéder à toutes les informations relatives aux caractéristiques de base, performances et durabilité de la batterie : empreinte carbone, contenu recyclé, déclaration de conformité aux exigences de durabilité et de sécurité.

- Les chaînes d'approvisionnement en batteries pour VE devront fonctionner dans le cadre d'un système de contrôle et de transparence vérifié par des tiers, sur la base de normes internationales afin d’identifier, évaluer et atténuer les impacts négatifs de la chaîne d'approvisionnement, liés à l'extraction de matières premières spécifiques en incluant une liste de catégories de risques sociaux et environnementaux.

- S’agissant de la fin de vie des batteries, le règlement imposera que toutes les batteries en fin de vie soient collectées et recyclées. La responsabilité incombe au producteur qui doit reprendre les batteries usagées et mettre en place des points de collecte.

- Le processus de recyclage aura à respecter des normes minimales d'efficacité et des niveaux minimaux de récupération du cobalt, du cuivre, du plomb, du lithium et du nickel. Les niveaux précis des objectifs d'efficacité et de récupération, ainsi que leurs calendriers respectifs, doivent encore faire l'objet d'un accord, le Parlement poussant pour des objectifs plus exigeants que ceux formulés par la Commission, tandis que le Conseil soutient une introduction plus lente.

- Le règlement imposera également des normes environnementales exigeantes pour garantir un recyclage responsable. À cette fin, les objectifs de recyclage pourront être atteints par l'exportation de batteries usagées, mais uniquement si l'exportateur peut prouver que le traitement a lieu dans des conditions équivalentes à celles répondant aux exigences européennes.

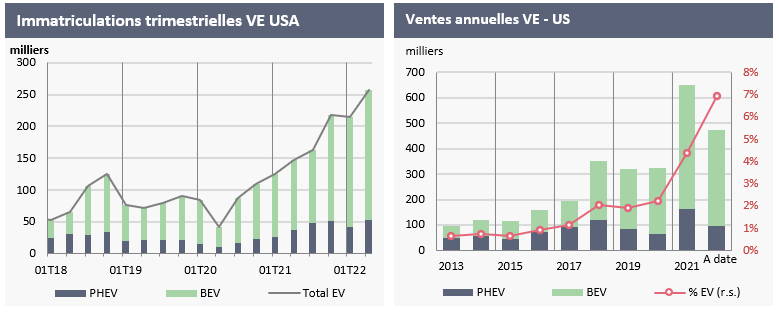

Etats-Unis : Tesla n’est plus seul sur le marché du BEV

Au premier semestre 2022, 472 000 VE ont été vendus, ce qui traduit une hausse de +73 % par rapport à l'année précédente. La part de marché du VE a franchi la barre des 7%, loin derrière les marchés européens et chinois, mais les bons chiffres de vente de ces derniers mois semblent indiquer qu'après des décennies de croissance plutôt lente, le VE aux USA devrait connaître une belle dynamique dans les prochains mois.

La croissance du marché électrique est principalement tirée par les BEV. Tesla reste de loin l'acteur dominant du marché mais, avec l'arrivée de constructeurs nationaux (Ford, GM, etc.), d'importations (notamment Huyndai) et de nouveaux constructeurs (Rivian et Lucid), sa part de marché est en baisse (environ 64%).

Le prix moyen d’achat d'un véhicule 100% électrique neuf aux USA était supérieur à 66 000 dollars en juin (+13,7% en un an), signe que ce marché est davantage un marché de luxe que de grand public.

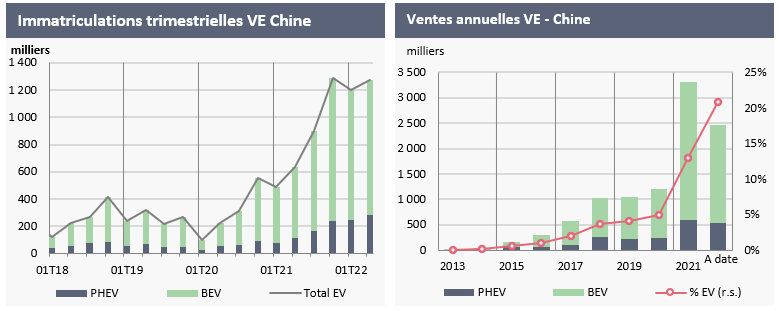

Chine la locomotive mondiale de l’EV et investissements en Inde

A l’inverse de ce que l’on a pu constater sur les marchés européen et américain, la croissance du véhicule électrique n’a pas marqué de pause au 1er semestre de l’année 2022 malgré un contexte tendu dû aux épisodes pandémiques. Avec près de 2,5 millions de VE vendus au premier semestre, le VE en Chine est passé d’un taux de pénétration de 4% à 19% en deux ans.

Parmi les fabricants de VE, on constate une très forte augmentation des ventes de BYD ces derniers mois. Sur les 2 premiers trimestres de 2022, il a augmenté ses ventes de VE de +315 % à 641 000 unités, un score supérieur à celui de Tesla. L’atout principal de BYD est qu’il fabrique ses propres batteries et dispose d'une entité spécialisée dans les puces électroniques. Si BYD vend actuellement presque exclusivement sur le marché chinois (le fabricant est plus connu comme exportateur de bus électriques), il a récemment annoncé son entrée sur le marché européen (il est également présent en Amérique du Sud et centrale, en Afrique et dans plusieurs pays asiatiques).

Le marché automobile indien est resté pour l’instant, à peu d’exceptions près, un marché de véhicules à combustion interne. En effet, outre le manque d’infrastructure, l’Inde se caractérise plutôt par un marché de véhicules low-cost, donc plus difficilement conciliable avec un EV qui est loin d’avoir rejoint la parité de coût de production avec celui d’un véhicule à combustion classique. Cependant, VW parie sur un rattrapage rapide de l’électrification des véhicules en Inde en signant un contrat de coopération avec le fabricant Mahindra. Dans cette coopération VW livrera des composants électroniques, le pack de batterie et le moteur électrique, soit un quart de la valeur d’un véhicule. Stellantis a aussi annoncé le lancement d’une petite Citroën électrique en Inde en 2023.

Les Carburants Alternatifs

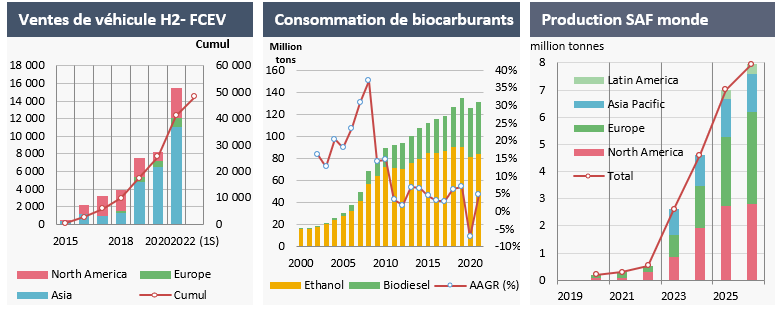

Hydrogène

En 2021, plus de 15 500 véhicules à pile à combustible (FCEV) ont été vendus dans le monde, soit une hausse de 84 % en un an. Cette dynamique semble se poursuivre avec près de 8 000 véhicules vendus au premier trimestre. Au total, le parc de FCEV reste toutefois marginal avec moins de 50 000 véhicules dans le monde (contre 6 millions de VE). Un peu moins des 2/3 se trouvent en Asie (principalement au Japon et en Corée) et le reste aux Etats-Unis (29%). Le marché européen des FCEV est très limité avec moins de 3 000 véhicules en circulation.

Néanmoins, les constructeurs continuent d'annoncer de nombreux plans de développement du FCEV. Après l'introduction de la Toyota Mirai de deuxième génération, d'autres constructeurs automobiles tels que BMW Volkswagen (Audi), Opel, Stellantis ont annoncé le développement de véhicules particuliers ou utilitaires à hydrogène. Plusieurs équipementiers automobiles commencent également à investir dans ce secteur (Forvia, Plastic Omnium).

Biocarburants

Après avoir chuté en 2020, la consommation mondiale de biocarburants repart à la hausse. En 2021, la consommation a atteint un nouveau record proche des niveaux de 2019 avec plus de 135 millions de tonnes (équivalent à 1,8 mboe par jour). La consommation d'éthanol continue de représenter plus de 2/3 de la consommation mondiale de biocarburants, mais la part du biodiesel continue de croître. Avec l'adoption croissante de stratégies de décarbonisation par de nombreuses industries, le marché des biocarburants devrait continuer à croître fortement dans les années à venir, principalement dans les segments du fret, du transport maritime et de l'aviation. Dans le secteur de l'aviation, la production de biojet était de 149 millions de litres en 2019 (0,12 million de tonnes) selon l'IRENA. La production devrait augmenter considérablement dans les années à venir compte tenu des nombreux projets annoncés. BNEF estime que la production de biojet pourrait atteindre 8 millions de tonnes d'ici 2025, soit un peu moins de 1 % du marché mondial du carburéacteur.

Baisse historique de la consommation de carburants fossiles

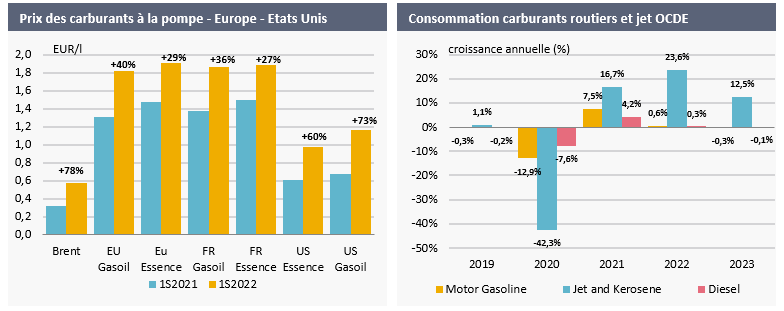

Après avoir chuté de plus de 12 % en 2020, la consommation de carburant routier (essence + diesel) dans les pays de l'OCDE a augmenté de +7 % en 2021. Pour 2022, d'importants risques de dégradation des perspectives économiques subsistent. Les principales institutions de prévision revoient à la baisse leurs hypothèses économiques, car la guerre en Ukraine continue d'avoir un impact important sur les flux de matières premières, les prix, l'inflation et les devises. Selon les dernières données de l'AIE, la consommation de carburant routier (essence + diesel) dans les pays de l'OCDE ne devrait plus augmenter que de 0.3 % en 2022. La demande de jet/kérosène, quant à elle, devrait continuer à se redresser avec une croissance attendue de +24%, mais toujours 17% en dessous du niveau prépandémique (2019).

Sur le marché international de Londres, le prix du Brent a chuté depuis le sommet de 140 $/b atteint début mars. Il se négocie actuellement autour de 100 dollars le baril. Les inquiétudes concernant le ralentissement économique mondial, l'évolution de la demande de pétrole aux États-Unis et les progrès des négociations sur le nucléaire iranien sont les principaux facteurs qui influencent les prix actuellement. Le consensus des économistes interrogés par Bloomberg au 19 août est stable avec un prix médian du Brent en 2022 à 106,4 $/b et 95,6 $/b en 2023. Les différentes mesures prises par les gouvernements en Europe et dans de nombreux autres pays ont permis de limiter la hausse des prix à la pompe, qui ont dépassé en juin et juillet 2 €/l (et 5 dollars par gallon aux États-Unis). En moyenne en Europe et aux Etats-Unis, au cours du premier semestre, les prix ont été les suivants :

L’électricité a également fortement augmenté avec un prix sur le marché de gros multiplié par 5, à 695 €/MWh en moyenne en un an. En réponse à cette forte augmentation, le gouvernement français a mis en place un bouclier tarifaire voté dans la loi de finances pour 2022 plafonnant la hausse des tarifs réglementés de l'électricité au 1er février 2022 à 4% TTC. En équivalent essence, le prix de la recharge électrique sur une prise domestique est de 0,6 €/leq (litre essence équivalent), soit plus de 3 fois moins cher que l'essence ou le diesel. Le prix de la recharge rapide, hors tarifs et abonnements spécifiques, augmente fortement pour atteindre 0,7 €/kWh en moyenne sur les différents réseaux. À ce prix, en équivalent essence, le prix de l'électricité monte à 1,9 €/leq équivalent au prix des carburants fossiles.

Rédacteurs : Jean Kaniewicz et Jérôme Sabathier - IFPEN – Direction Economie et Veille