22.03.2023

15 minutes of reading

Transport / Tableau de bord n° 20 - T4 2022 (année 2022 et prévisions 2023)

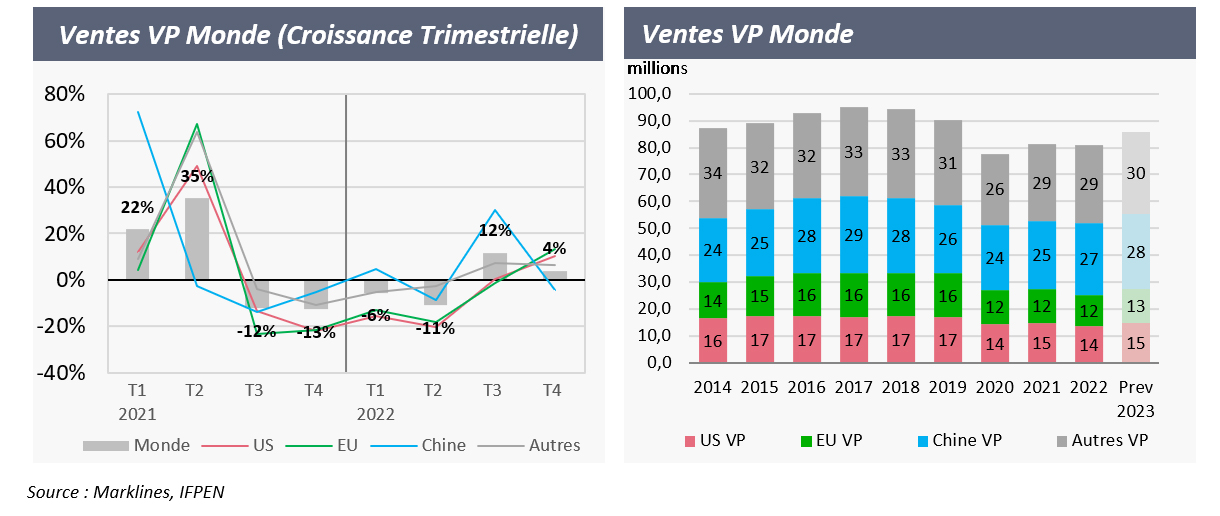

Les ventes de véhicules légers ont légèrement diminué en 2022, passant sous la barre des 81 millions. En 2023 le secteur pourrait cependant renouer avec la croissance, à mesure que la récession qui menaçait plusieurs pays industrialisés s’éloigne et que les chaines d’approvisionnement de pièces électroniques automobiles s’améliorent.

La part des ventes de voitures électriques a augmenté, passant de 7,8% en 2021 à 12,9% en 2022, et même jusqu'à 16,1% au quatrième trimestre de 2022. La tendance pour 2023 est bonne, confirmée par les bons chiffres de vente au début de l’année mais le principal défi à relever pour faire décoller les ventes reste le maillage des stations de recharge rapide sur les grands axes routiers et le prix des voitures électriques notamment aux États-Unis et en Europe.

Le marché automobile mondial se redressE EN FIN D'ANNée

Au dernier trimestre de l'année, les ventes mondiales de voitures particulières ont connu une légère reprise grâce aux marchés américain et européen. En 2022, plus de 80 millions de véhicules ont été vendus, mais ce chiffre reste loin des niveaux d'avant la crise sanitaire, qui étaient de 90 millions. La plupart des prévisions pour 2023 indiquent une tendance à la hausse, au-dessus des 85 millions, grâce à l'amélioration des chaînes d'approvisionnement, à la baisse relative des prix de l'énergie et des matières premières et surtout à la réouverture de la Chine suite à l’arrêt de sa politique zéro-covid. Cependant, deux incertitudes subsistent : l’évolution de la situation économique et la guerre en Ukraine.

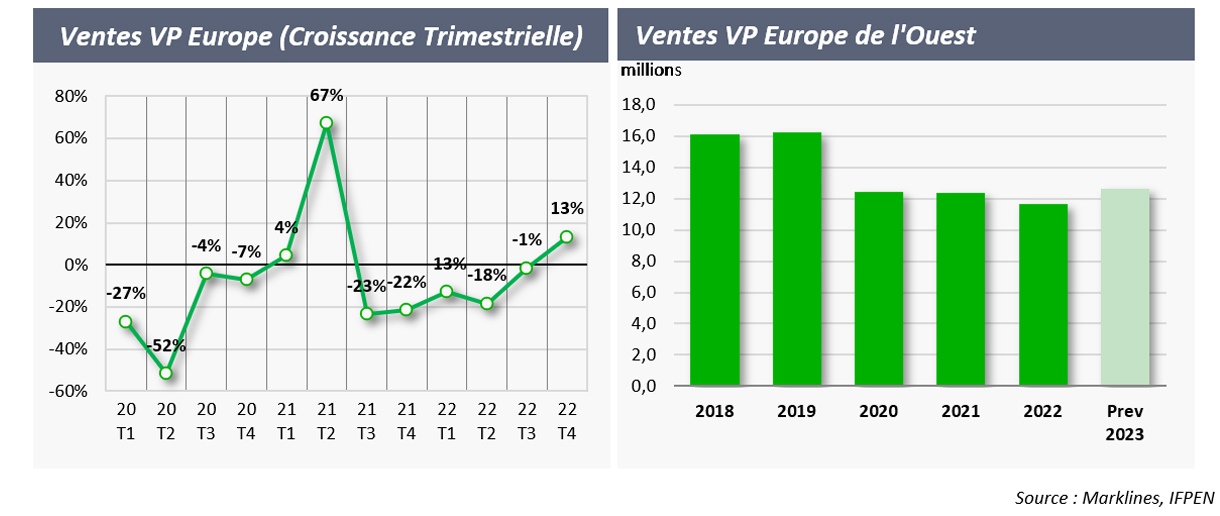

VP : Encore une année au plus bas pour l’automobile européenne

Pour la troisième année consécutive, les ventes de voitures en Europe de l'Ouest ont chuté de 6,1 % en 2022, passant en dessous des 12 millions de véhicules. Cependant, la tendance en fin d'année est positive et encourageante pour l'année prochaine. Malgré des volumes de ventes limités (mais avec des marges élevées) au cours de l'année précédente, les constructeurs européens ont pu reconstituer leur trésorerie. Cette situation financière avantageuse ne pourra cependant pas durer indéfiniment, car les approvisionnements en pièces et en matières premières devraient bientôt revenir à la normale, et des concurrents chinois sont attendus sur le marché européen au cours des deux prochaines années.

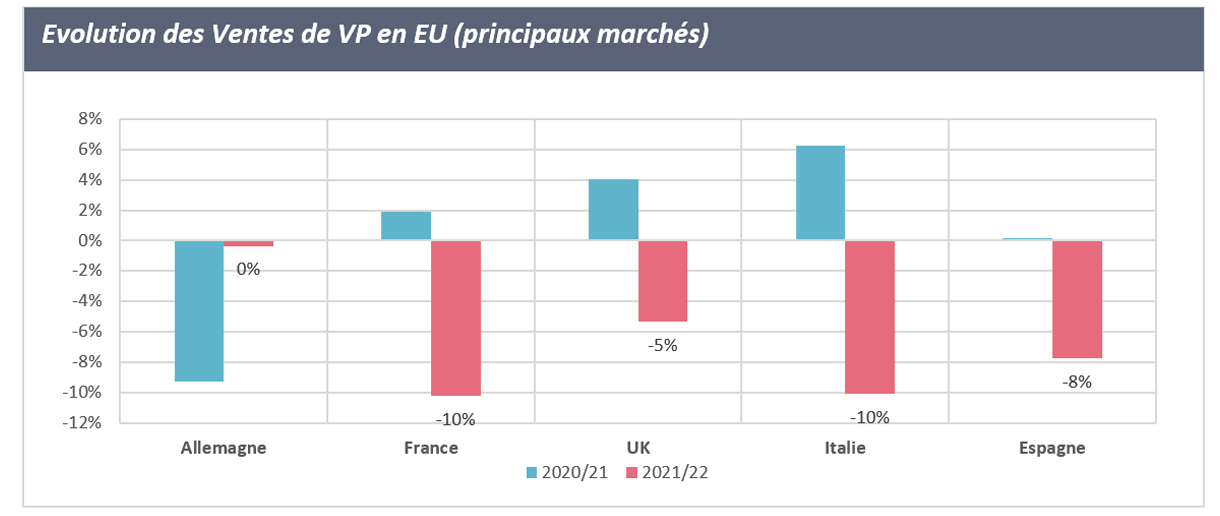

Parmi les cinq grands marchés automobiles européens, seule l'Allemagne a réussi à maintenir ses niveaux de vente en 2022. La France et l'Italie ont connu une baisse de 10 %, l'Espagne de 8 % et le Royaume-Uni de 5 %. En raison des prévisions optimistes pour les ventes de véhicules électriques en 2023, une augmentation des ventes de 9 % à 12,7 millions de véhicules est prévue sur le marché de l'Europe de l'Ouest pour cette année toujours bien loin des 16,3 millions de véhicules immatriculés en 2019.

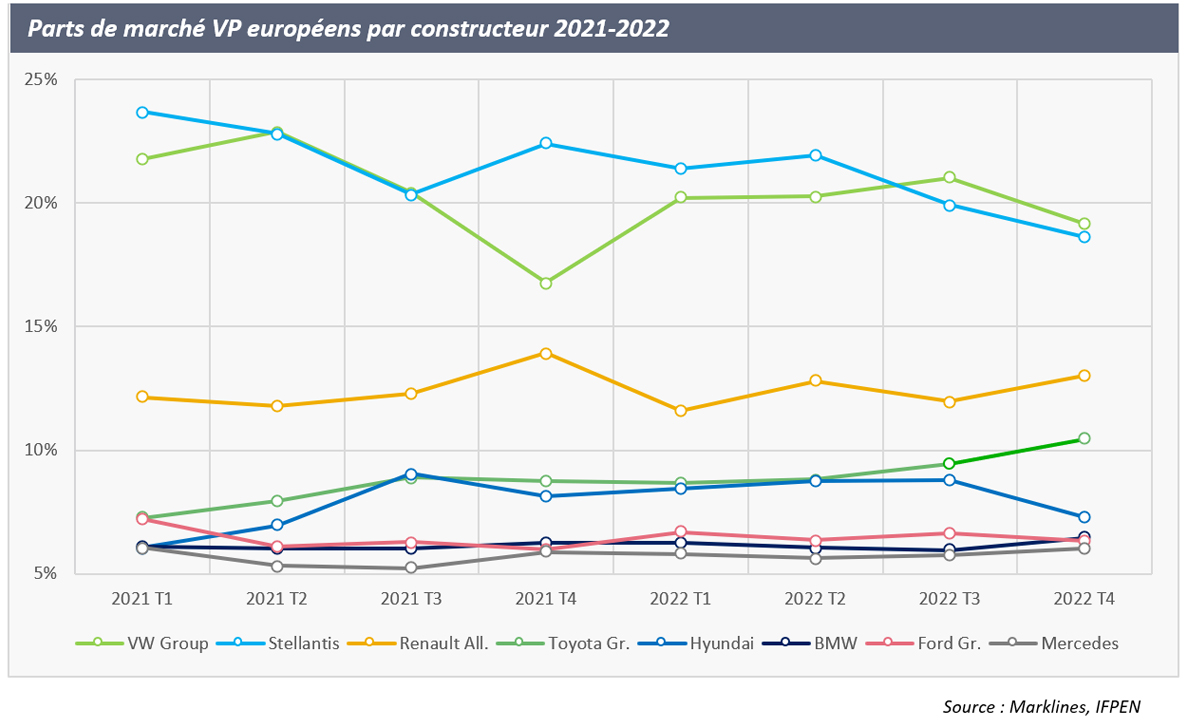

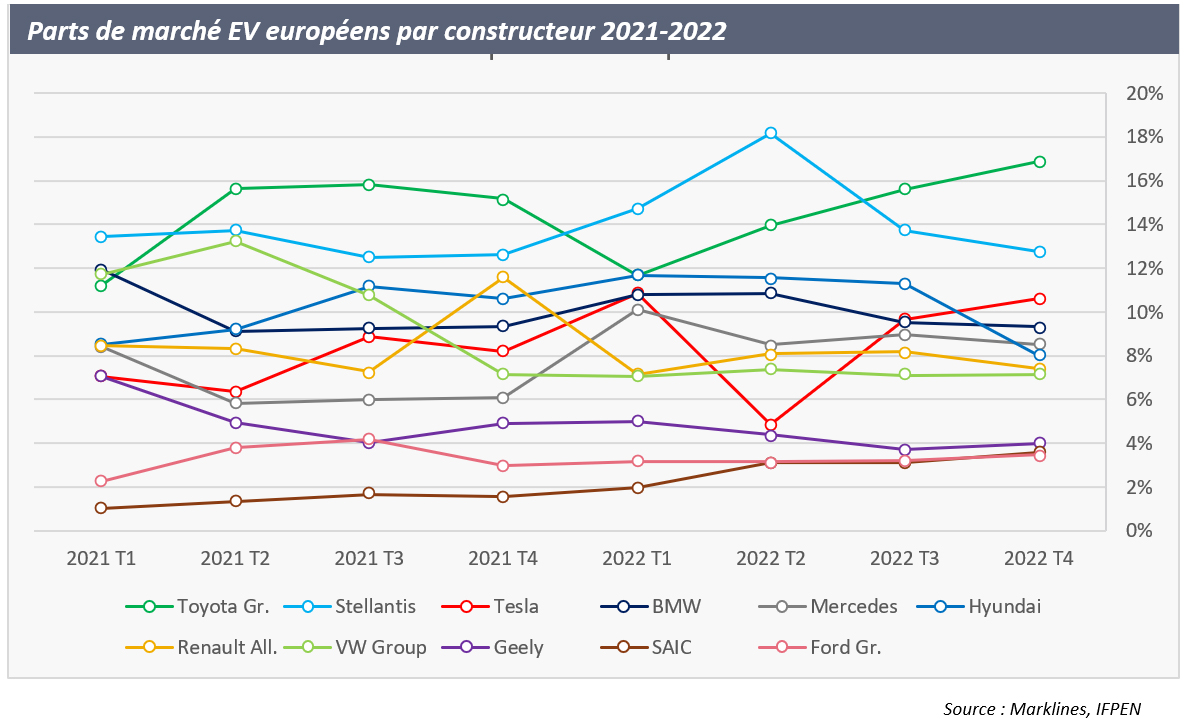

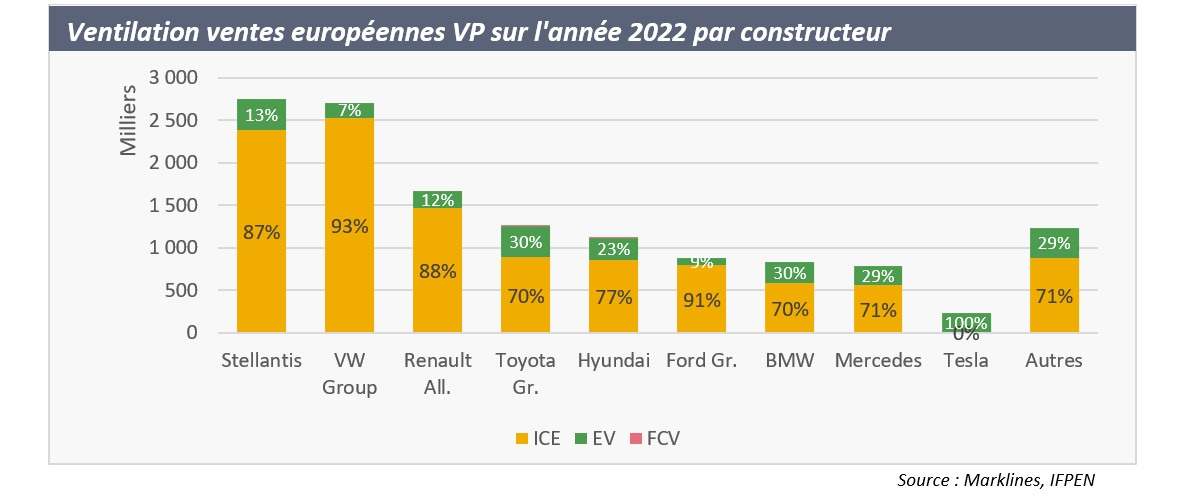

En ce qui concerne les constructeurs automobiles, la tendance la plus notable est la baisse de la part de marché des deux plus grands groupes, Stellantis et VW, qui passent tous les deux sous la barre des 20 % au cours du dernier trimestre de 2022. Cette situation est principalement due à leur moindre présence dans le secteur des véhicules électriques. En revanche, Toyota gagne des parts de marché en raison de son engagement dans ce domaine. De plus petits spécialistes de la voiture électrique ont également réussi à pénétrer le marché européen par la "petite porte électrique", en devenant des concurrents sérieux pour Toyota et les autres grands constructeurs (voir la section sur les véhicules électriques ci-dessous).

La Commission européenne a présenté sa proposition tant attendue concernant les normes d'émissions Euro 7 le 10 novembre 2022. Pour la première fois, des limites sur les émissions hors échappement et des règles sur la dégradation des batteries sont incluses dans la réglementation des véhicules électriques (VE).

L'aspect le plus significatif de la proposition, en ce qui concerne les VE, est l’introduction de limites sur les particules émises par les pneus et les freins. C'est la première fois dans le monde que des émissions autres que celles des gaz d'échappement sont réglementées de cette manière. La Commission a jugé nécessaire de légiférer sur ces émissions à la suite d'une analyse d'impact qui a conclu que, d'ici 2050, les émissions hors échappement constitueront jusqu'à 90 % de toutes les particules émises par le transport routier.

Dans sa version actuelle, la proposition oblige les constructeurs à concevoir, construire et assembler les véhicules de manière à respecter certaines limites d'émission : pour les émissions de particules de freinage la proposition fixe cette limite à 7 mg/km jusqu'en 2035 et à 3 mg/km par la suite.

En ce qui concerne la limitation de la masse de matière émise par les pneumatiques due à l'abrasion, la proposition de la Commission est moins détaillée. Cela est particulièrement important pour les VE car, comparativement aux véhicules à moteur à combustion traditionnels, les VE ont tendance à être plus lourds (en raison du poids supplémentaire de la batterie) et donc, toutes choses égales par ailleurs, à avoir des niveaux d'abrasion des pneus plus élevés. Bien qu'aucune limite d'émission n'ait été proposée pour le moment, la Commission prévoit de préparer un rapport sur l'abrasion des pneumatiques d'ici la fin de 2024. Ce rapport examinera les méthodes de mesure et les technologies d'essai les plus récentes en vue de proposer des limites appropriées.

La proposition inclut également des règles sur la longévité des batteries, un autre aspect important. La Commission considère que ces règles sont essentielles pour renforcer la confiance des consommateurs dans la capacité des VE à maintenir leurs performances après plusieurs années d'utilisation et pour encourager un marché de l'occasion solide pour les VE. Selon la proposition, la capacité de stockage de la batterie d'un véhicule de tourisme doit conserver 80 % de sa valeur d'origine après cinq ans ou 100 000 km (le premier des deux étant prioritaire) et 70 % après huit ans ou 160 000 km (ici aussi, le premier des deux étant prioritaire).

Le nouveau règlement devrait entrer en vigueur le 1er juillet 2025 pour les véhicules légers et le 1er juillet 2027 pour les véhicules lourds. Ces dates sont plus précoces que ce à quoi s'attendaient de nombreux acteurs de l'industrie.

S’agissant des véhicules thermiques, les aspects les plus remarquables de la proposition sont les suivants :

- La gamme des conditions de conduite a été élargie.

- Un seul ensemble de règles fixant les limites d'émissions pour les voitures, les camionnettes, les camions et les autobus et les mêmes limites pour chaque type de véhicule, qu'il utilise de l'essence, du diesel, des moteurs électriques ou des carburants alternatifs.

- Des limites d'émission sont également fixées pour des polluants qui n'étaient pas réglementés auparavant, tels que les émissions d'oxyde nitreux des véhicules lourds.

Avec ces nouvelles règles, l'objectif est de réduire les émissions totales de NOx des voitures et des camionnettes de 35 % et celles des autobus et des camions de 56 % d'ici à 2035, par rapport à la réglementation actuelle. Dans le même temps, les particules provenant du pot d'échappement seront réduites de 13 % pour les voitures et les camionnettes, et de 39 % pour les autobus et les camions, tandis que les particules provenant des freins d'une voiture seront réduites de 27 %.

En revanche, l’empreinte carbone totale (incluant la production des véhicules) ne fera toujours pas son entrée dans la norme Euro 7.

En ce début d'année, deux sujets sont au centre de l'actualité automobile, en dehors des discussions sur les nouvelles normes.

Le premier concerne les interdictions de circulation dans les Zones à Faibles Émissions (ZFE) en France. Il y actuellement 11 métropoles qui ont mis en place une zone à faibles émissions mobilité (ZFE-m) : Grand Paris, Lyon, Aix-Marseille, Toulouse, Nice, Montpellier, Strasbourg, Grenoble, Rouen, Reims et Saint-Étienne. Ce dispositif sera étendu, d'ici 2025, à toutes les agglomérations de plus de 150 000 habitants. Les véhicules au-dessus de « Crit’Air 3 » sont actuellement interdits dans ces zones, suivi par les « Crit’Air 2 » à l'avenir. Bien que l'objectif de ces mesures soit de réduire les niveaux de particules fines et d'encourager l'utilisation de voitures moins polluantes, la mise en œuvre du dispositif soulève de nombreuses questions relatives au coût et à la complexité de la mise en place de dispositifs de contrôle et de surveillance mais également liées à l’impact économique négatif sur les personnes qui ne peuvent pas acheter un véhicule électrique ou un véhicule répondant aux normes environnementales en vigueur. Dans ce contexte, certaines métropoles ont décidé d’assouplir leur calendrier : report de l’interdiction pour les véhicules Crit’Air 3 de circuler dans la ZFE du Grand Paris repoussé au 1er juillet 2023, report à 2028 de l’exclusion de la ZFE des véhicules classés Crit’Air 2 à Lyon.

En Allemagne, cependant, le ministère des Transports a demandé aux conseils régionaux d'étudier la possibilité de supprimer purement et simplement les Zones à Faibles Émissions mobilité (ZFE-m) car elles seraient désormais disproportionnées au regard de la situation environnementale. Dans la région de Bade-Wurtemberg, huit des 22 Umweltzonen du Land seront supprimées au printemps 2023, tandis que la ZFE-m de la métropole de Strasbourg est entrée en vigueur le 1er janvier 2023.

Le deuxième sujet d’actualité concerne l'interdiction de la vente de voitures thermiques d'ici à 2035 dans l'Union européenne. Validée par les États membres de l'UE et le Parlement européen le 14 février dernier, le texte qui devait être voté le 7 mars dernier a finalement été bloqué par l'Italie, la Pologne, la Bulgarie et surtout l'Allemagne qui demandent une exemption pour les véhicules à combustion fonctionnant avec des carburants de synthèse (e-fuels). Alors que l’Allemagne avait obtenu l’ajout d’une « clause de revoyure » en 2026 (si, à cette date, les conditions – en termes notamment de disponibilité de matières premières pour les batteries – ne sont pas réunies pour un passage au tout-électrique en 2035, on pourrait autoriser aussi des véhicules thermiques fonctionnant avec des carburants de synthèse), il semble désormais qu’elle demande une application immédiate de cette clause.

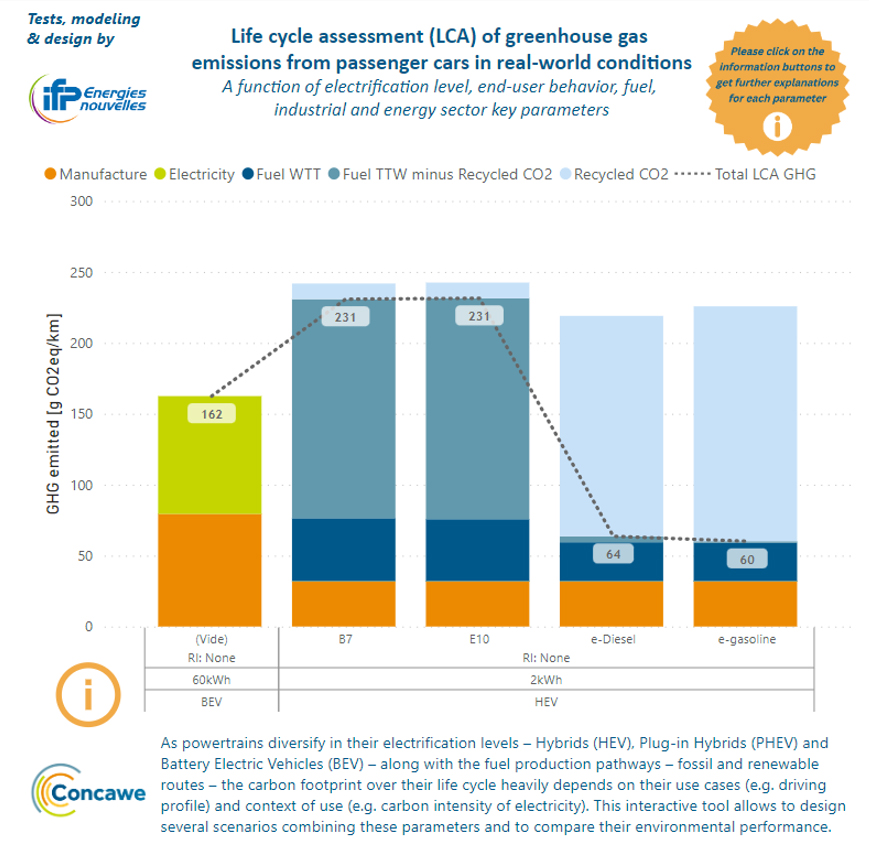

Selon l’outil interactif développé par IFPEN pour le CONCAWE et permettant de comparer les performances environnementales de VP dans des conditions réelles d'utilisation (https://www.carsco2comparator.eu/), un véhicule HEV fonctionnant avec du e-diesel ou e-essence émet en moyenne 63 % d'émissions de gaz à effet de serre en moins qu'un véhicule BEV (en considérant un mix électrique européen) et 74% d'émissions en moins qu'un véhicule thermique essence ou diesel sur l’ensemble du cycle de vie du véhicule.

Les tests effectués par IFP Energies nouvelles (IFPEN) pour T&E montrent cependant qu’une voiture roulant à l’e-fuel émet des niveaux de NOx toxiques aussi élevés que ceux atteints avec le carburant conventionnel E10, mais aussi beaucoup plus de monoxyde de carbone et d’ammoniac.

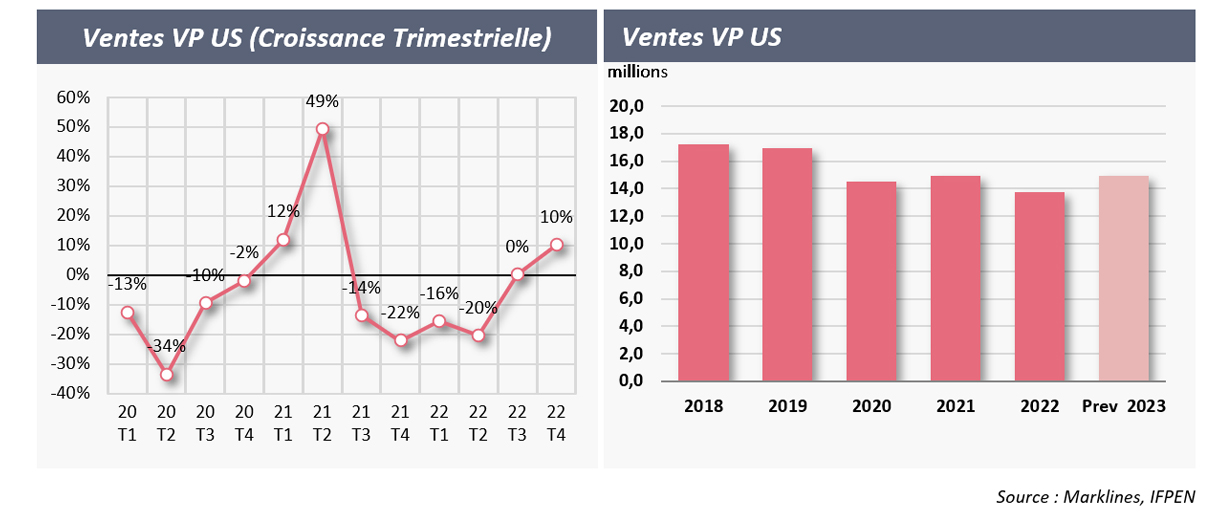

VP Etats-Unis : retour de la croissance

Tout comme en Europe, le marché américain a également subi une baisse des ventes au cours des trois dernières années, avec des ventes en 2022 de moins de 14 millions de véhicules, en recul de 7,8% par rapport à 2021. Selon les prévisions actuelles, les ventes devraient légèrement augmenter en 2023 pour atteindre un peu moins de 15 millions de véhicules, soit une hausse de 8,7% par rapport à 2022.

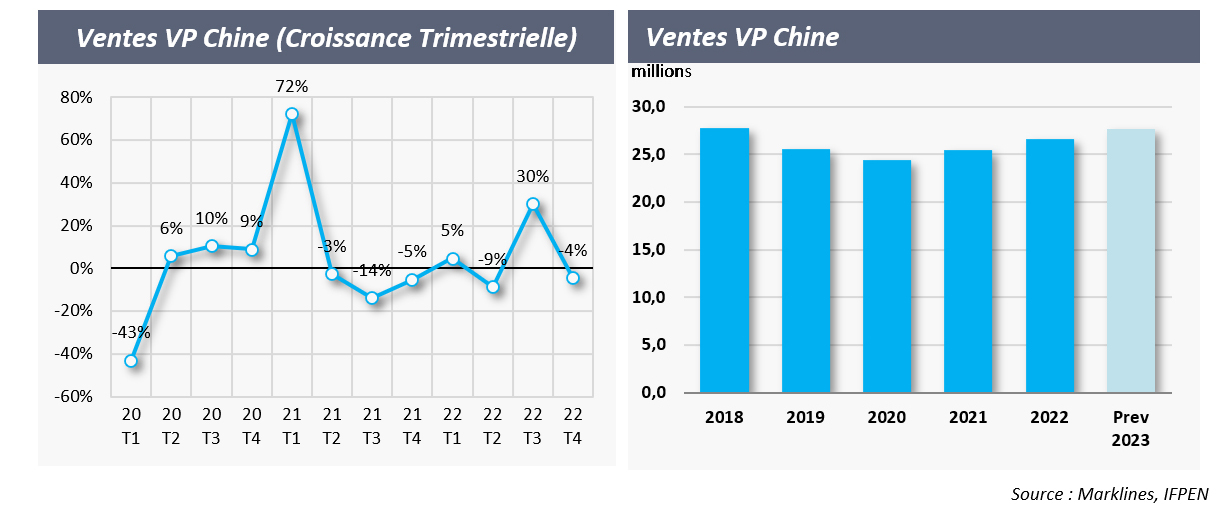

VP Chine : Une bonne année 2022 freinée par 2 incidents sanitaires

La Chine a réussi à vendre plus de 26,6 millions de véhicules en 2022, dépassant ainsi le niveau de vente de 2019. Cette performance est assez remarquable étant donné les deux périodes de mesures sanitaires prises dans le pays aux deuxième et quatrième trimestre de 2022 (qui ont depuis été assouplies) mais s’explique principalement grâce aux nombreuses mesures mise en œuvre par le gouvernement pour doper les ventes. Les analystes prévoient que si les mécanismes de soutien, tels que l'exemption de taxes à l'achat sur les modèles électriques et à moteur à combustion, sont prolongés jusqu'à la fin de l'année prochaine, le nombre de ventes devrait atteindre environ 27,7 millions, se rapprochant ainsi des niveaux records atteints en 2016 et 2017.

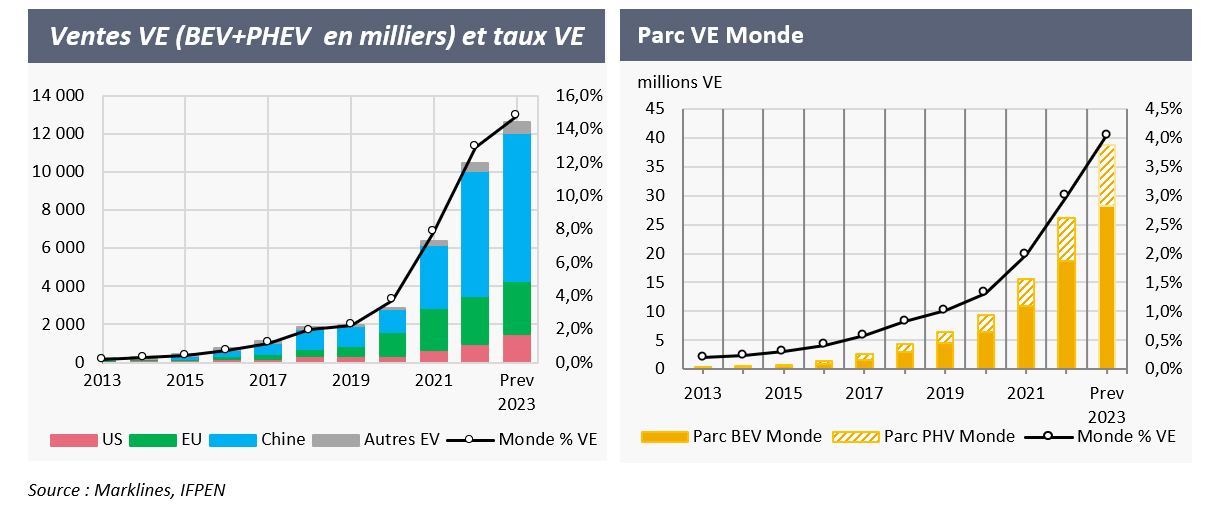

Marché mondial du VE : la barre des 16% des ventes mondiales passée au T4 2022

En 2022, 10,5 millions de VE ont été vendus dans le monde en progression de +39%. La part de l’électrique a ainsi augmenté de façon significative en 2022 : 10,3% au T1, 11,4% au T2, 13,5% au T3 et enfin 16,1% au T4 2022, soit un taux de 12,9% sur l’ensemble de l’année 2022 (+5,1 points de plus qu’en 2021). La Chine a représenté 63 % des ventes mondiales de VE, l'Europe de l'Ouest 24 %, les États-Unis 9 % et les autres régions du monde 4 %. Cette belle dynamique est toutefois menacée en 2023 par plusieurs facteurs : la fin des subventions chinoises et une baisse des subventions dans de nombreux pays, la crise énergétique en Europe et l'inflation qui en découle, ainsi que les craintes de récession aux États-Unis et en Europe.

Pour 2023, nous prévoyons un taux de vente de VE de 14,8%, soit des ventes mondiales de VE autour de 12,7-13 millions. A fin 2022, le parc automobile mondial de VE était de 26 millions d'unités (représentant 3 % des VP), dont 72 % sont des véhicules électriques à batterie (BEV) et 28 % des véhicules hybrides rechargeables (PHV).

En 2023, nous estimons que le parc mondial de VE dépassera les 38 millions de véhicules, soit environ 4% du parc total de véhicules légers.

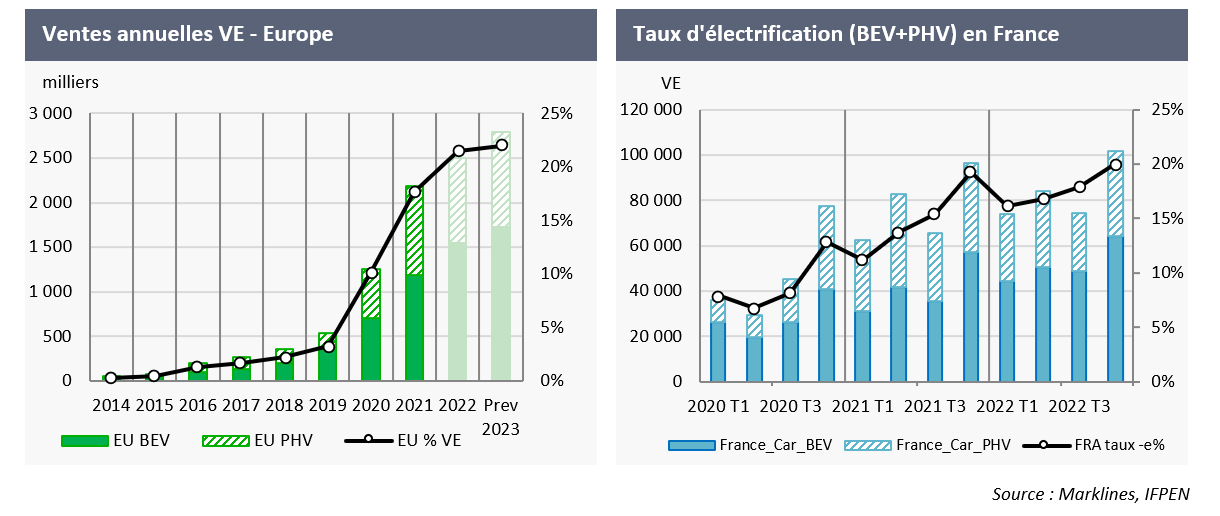

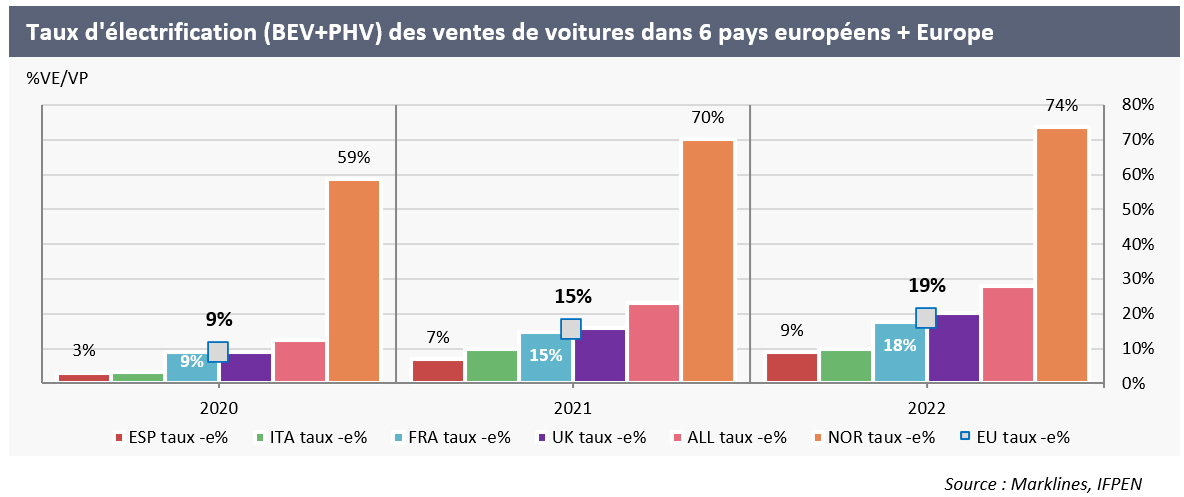

Ventes de VE en Europe : la croissance s’infléchit

Après deux années de forte croissance des ventes de voitures électriques en 2021 et 2022, le ralentissement s'est fait ressentir sur les trois premiers trimestres de 2022, avant de connaître un rebond important au dernier trimestre (+33%). Cette forte hausse des ventes de VE au quatrième trimestre 2022 s’observe sur tous les principaux marchés européens et surtout en Allemagne avec près de 40% de taux d'électrification au 4T, suite à l’annonce de la réduction des primes pour les véhicules électriques en 2023. Le Royaume-Uni, la France, l'Italie et l'Espagne ont tous connu une reprise importante en fin d'année. En Norvège, les voitures à combustion interne ne représentent plus qu'une part aussi faible que les voitures électriques dans le reste de l'Europe.

Compte tenu de la crise énergétique en Europe et de l'inflation qui en découle et de son impact sur le pouvoir d’achat, les perspectives de ventes pour 2023 sont revues à la baisse par les analystes avec une estimation autour de 2,5 millions de VE (+ 14%).

L'Europe de l'Ouest, autrefois leader dans le marché du VE avec une part des ventes mondiales de 44% en 2020, a vu cette part baisser à 34% en 2021, puis à 24% en 2022. Pour 2023, cette part devrait tomber à 21%. En 2022, en Europe de l'Ouest, le taux de BEV était de 62% et de 38% pour le PHV.

La présence de nombreux constructeurs de véhicules électriques sur le marché européen est remarquable. On en compte huit avec une part de marché d'au moins 7%, et trois autres avec environ 4% chacun, dont deux sont des constructeurs chinois. Selon un rapport de Jato, environ 20% des VE vendus en Europe seraient assemblés en Chine, ce qui peut être en partie responsable du ralentissement des ventes de Tesla au T2 2022 en raison des mesures sanitaires dans son usine de Shanghai.

Les trois principaux constructeurs généralistes qui représentent la moitié des ventes de voitures particulières en Europe ont un taux d'électrification bien inférieur à la moyenne européenne de 22%. Ensemble, ils ne représentent que 37 % des ventes de véhicules électriques en Europe.

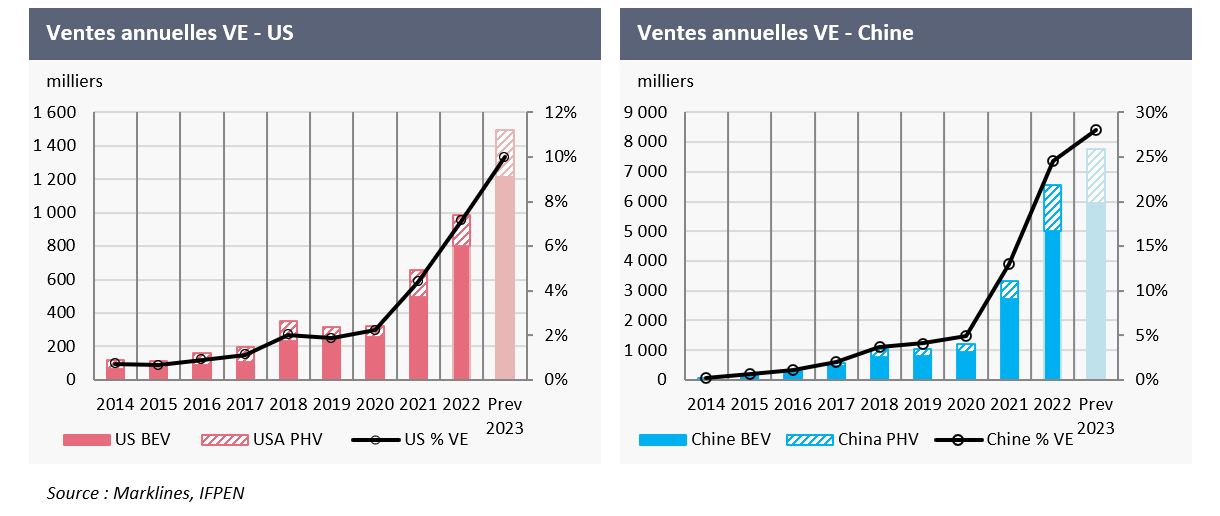

VE : Les États-Unis rattrapent leur retard - la Chine consolide son avance

Aux États-Unis, les efforts d'électrification du secteur des transports sont en hausse et sont considérables. En 2022, plus de 800 000 véhicules entièrement électriques (BEV) ont été vendus, représentant près de 6 % des ventes totales de véhicules. Comparativement, en 2021, les BEV ne représentaient que 3,3 % des ventes. Cette tendance est encouragée par diverses politiques gouvernementales, ainsi que par l'engagement des constructeurs automobiles à convertir leur flotte en VE. Si la tendance se maintient, les ventes de véhicules propres pourraient atteindre 4,7 millions d'unités, soit 35 % de toutes les ventes de véhicules, d'ici 2030.

L'Inflation Reduction Act (IRA), promulguée à l'été 2022 et applicable dès 2023 offre des crédits d'impôt généreux pouvant atteindre 7 500 dollars pour les véhicules neufs et 4 000 dollars pour les véhicules d'occasion à condition que les véhicules soient principalement fabriqués aux USA. En effet, l'IRA prévoit également de nombreuses mesures pour sécuriser la chaîne d'approvisionnement des VE américains, y compris des limites d'éligibilité strictes pour les composants de batteries et les minéraux critiques sous-jacents en fonction de leur lieu de production ou de traitement. Par exemple, pour bénéficier des aides, une partie de la valeur des minéraux critiques de la batterie doit être extraite ou traitée dans un pays ayant soit un accord de libre-échange en vigueur avec les États-Unis, soit un programme de recyclage en Amérique du Nord. En 2023, ce pourcentage sera de 40 % et augmentera de 10 % chaque année jusqu’en 2027, où il se stabilisera à 80 %. Des exigences similaires sont imposées aux composants de la batterie, avec des aides octroyées uniquement lorsque le pourcentage de la valeur des composants fabriqués ou assemblés en Amérique du Nord atteint un certain seuil, commençant à 50 % en 2023 et augmentant de 10 % chaque année jusqu'à atteindre 100 % en 2029.

L‘IRA devrait donc fortement inciter les constructeurs automobiles à localiser l'assemblage des BEV et la production des matériaux des batteries aux USA, ce qui augmentera probablement le coût des véhicules à l'avenir et pourrait dans un premier temps ralentir la pénétration des VE aux USA en attendant que les équipementiers puissent réduire leur prix.

Face à ce financement important offert par le gouvernement américain, plusieurs pays dont l’UE ont réagi de peur de voir les usines de fabrication de batteries, de panneaux solaires, et plus généralement de technologies propres, s’installer aux États-Unis plutôt que sur son sol. En attendant un ‘IRA Européen’, d’autres plans d’envergure sont mis en œuvre par les Etats dans le monde pour accélérer la transformation de leurs industries comme le plan quinquennal chinois ou encore le programme japonais de transformation verte à 20 000 milliards de yens (150 milliards US$).

En Chine, plus de 6,5 millions de VE ont été vendus en 2022, soit un taux d'électrification de 24,6%. Compte tenu de la prolongation de l'exonération temporaire de la taxe à l'achat pour les véhicules propres (NEV) on estime que les ventes de VE en 2023 pourraient dépasser les 7,7 millions de véhicules (28% des ventes).

Infrastructures de recharge

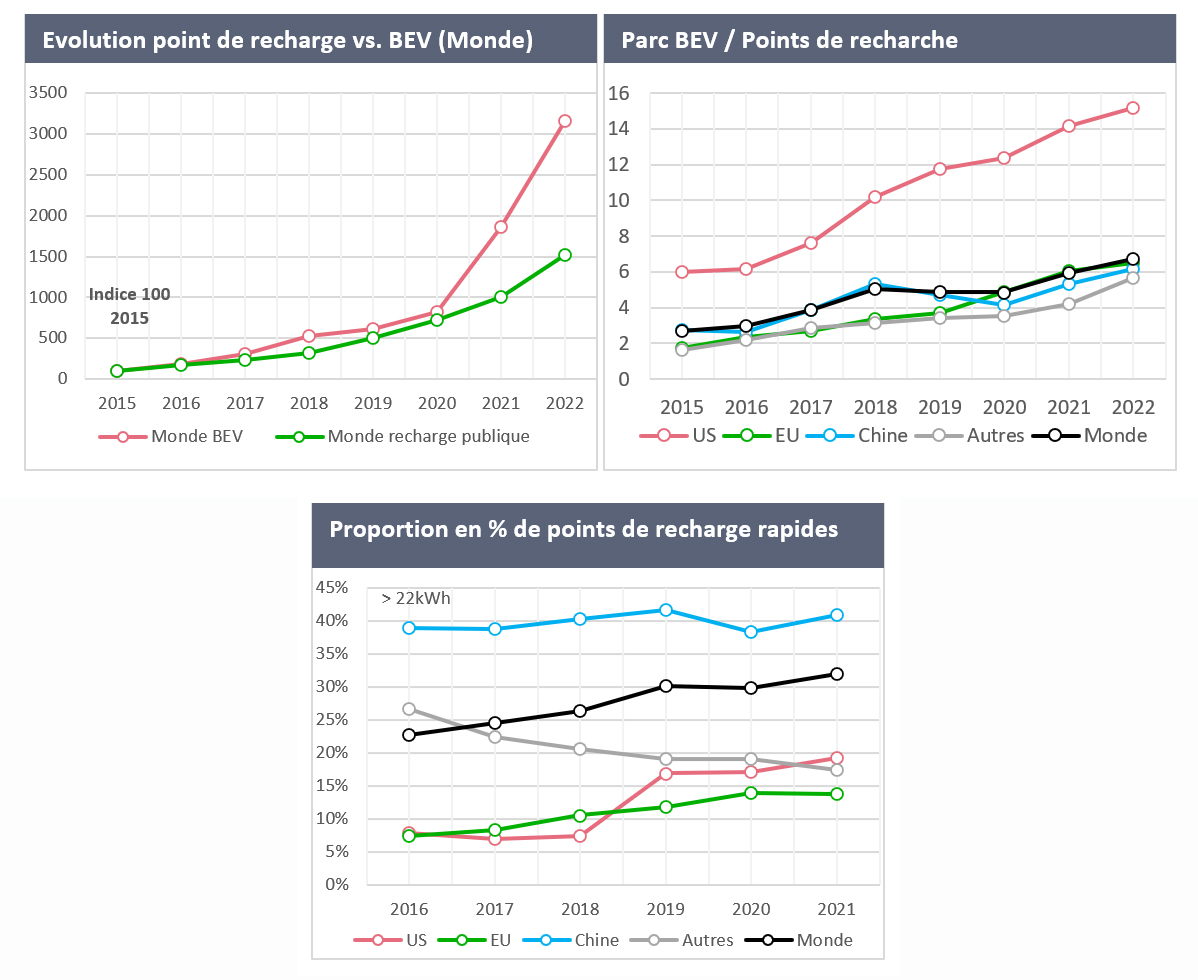

D'après Bloomberg, à la fin de l'année 2022, on comptait près de 2,8 millions de bornes de recharge publiques installées dans le monde, soit une augmentation de +50% par rapport à 2021. La Chine demeure le leader mondial en matière de recharge publique, avec 1,8 million de bornes installées à la fin de 2022, contre un peu moins de 700 000 en Europe et seulement 160 000 aux USA. En moyenne, cela signifie qu'il y a une borne de recharge publique pour 6,7 véhicules électriques dans le monde, avec une évolution assez uniforme dans toutes les régions, à l'exception des États-Unis, qui accusent un retard considérable avec une borne de recharge publique pour 15 véhicules électriques.

Bien que le développement des infrastructures de recharge publique soit considéré comme un élément clé de l'adoption des voitures électriques, le rythme d'installation des bornes de recharge publiques ne semble plus suivre depuis quelques année l'évolution du parc de véhicules électriques, que ce soit au niveau mondial ou régional. Le taux d'installation de bornes de recharge rapide publiques (autre élément clé cité dans les enquêtes pour accélérer l'adoption des véhicules électriques) progresse lentement à 32%. La Chine est depuis 2016 sur des ratios autour de 40 %, loin devant les États-Unis et l'Europe qui progressent, mais à un rythme lent, sous la barre des 20 %.

Rédacteurs : Jean Kaniewicz et Jérôme Sabathier - IFPEN – Direction Economie et Veille