11.06.2019

10 minutes of reading

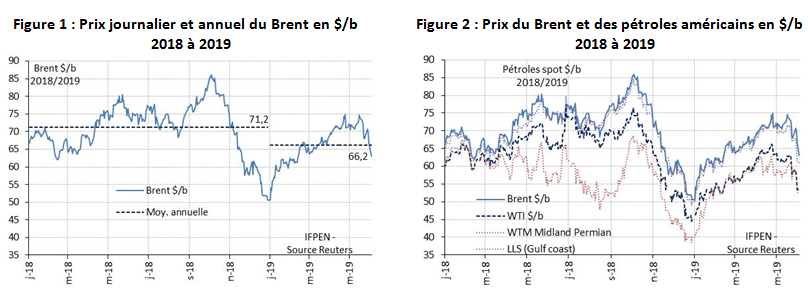

Le prix du pétrole, qui se situait à 50 $/b en début d’année, évolue entre 65 et 75 $/b depuis mars, influencé par les inquiétudes économiques, les tensions géopolitiques et le niveau des stocks américains. Le prix moyen pour les cinq premiers mois de 2019 (66 $/b) reste inférieur à celui atteint en 2018 (71 $/b). L’équilibre à venir du marché dépendra de nombreux aléas côté demande et surtout côté offre avec trois interrogations principales. Elles portent sur l’impact de l’embargo américain sur l’Iran, sur les reculs dans certains pays dont le Venezuela ou la Libye et enfin sur les perspectives de développement des huiles de schiste aux États-Unis. Le bilan permettra de définir la politique de l’Opep en juin, organisation qui, avec le soutien désormais de la Russie, détient encore un pouvoir important pour orienter l’équilibre du marché pétrolier.

Une hausse continue des prix du pétrole jusqu’en mai

Après la forte chute des cours du pétrole au troisième trimestre 2018 sous l’effet des incertitudes économiques, le prix s’est redressé en 2019 passant de 50 $/b en janvier à une zone comprise entre 65 et 75 $/b depuis fin mars. C’est l’annonce, par le gouvernement américain, de la fin des exemption sur l’embargo pétrolier contre l’Iran qui a déclenché le passage au-dessus des 70 $/b pour le Brent. Le seuil des 80 $/b, dépassé deux fois en 2018, n’a en revanche pas été atteint cette année.

Les autres pétroles, en particulier le WTI, pétrole de référence aux États-Unis, ou le WTM, référence pour le bassin permien, connaissent des décotes par rapport au Brent qui ont tendance à s’accentuer depuis le début de l’année. Le WTM connaît pour sa part une décote supplémentaire par rapport au WTI en raison d’une insuffisance des capacités de transport disponibles pour évacuer l’ensemble de la production en forte progression.

C’est un sujet d’importance pour comprendre la dynamique actuelle du marché pétrolier en complément des tensions géopolitiques en Libye, au Venezuela ou en Iran et plus généralement au Moyen-Orient. Le marché est en effet soumis à deux forces contradictoires avec, d’une part, une hausse de la production des non-Opep en particulier aux États-Unis et, d’autre part, des réductions subies et difficilement prévisibles de l’offre pour certains pays Opep.

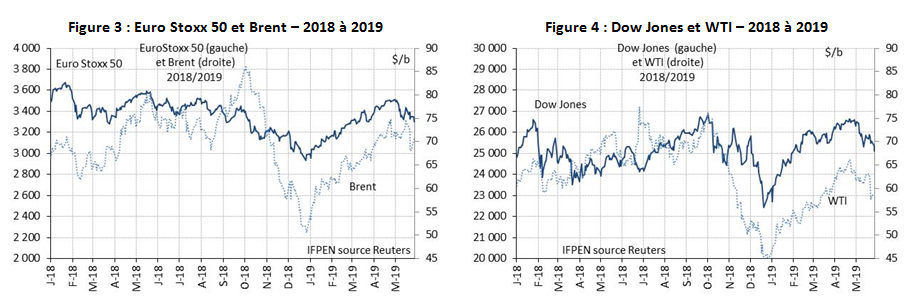

Les doutes sur l’économie, facteur d’instabilité des marchés financiers et du prix du pétrole

Mais, au-delà des forces du marché, le prix du pétrole est aussi largement influencé par les soubresauts constatés récemment sur les marchés financiers (fig. 3 et 4). Ces soubresauts sont dus en grande partie aux anticipations économiques divergentes depuis fin 2018, liées pour l’essentiel à l’évolution des négociations commerciales entre les États-Unis et la Chine.

Cela a conduit à une forte baisse des marchés financiers au 4e trimestre 2018 suivie d’une reprise au 1er trimestre 2019 puis à nouveau une baisse à partir de début mai. Cette baisse coïncide avec la décision de l’administration américaine de renforcer les droits de douane sur 200 G$ d’exportations chinoises, décisions suivies par l’annonce de nouvelles mesures de représailles envisagées par la Chine.

La réaction à la baisse des marchés s’explique par l’anticipation d’un ralentissement économique mondial et d’un recul des échanges mondiaux de marchandises évoqué dès avril par l’OMC (2,6 % en 2019 contre 3 % en 2018). Dans ses dernières perspectives économiques mondiales, l’OCDE fait le même constat en soulignant « l'atonie persistante de l'économie mondiale tandis que la faiblesse des échanges freine la croissance».

Les marchés financiers, qui connaissent ponctuellement des rebonds après les fortes corrections baissières, restent désormais dans l’attente de la matérialisation d’un accord entre les États-Unis et la Chine, susceptible d’éviter la poursuite de l’escalade des tensions et l’adoption de mesures commerciales et industrielles restrictives.

Un risque d’excédent sur le marché pétrolier lié à la progression de la production américaine…

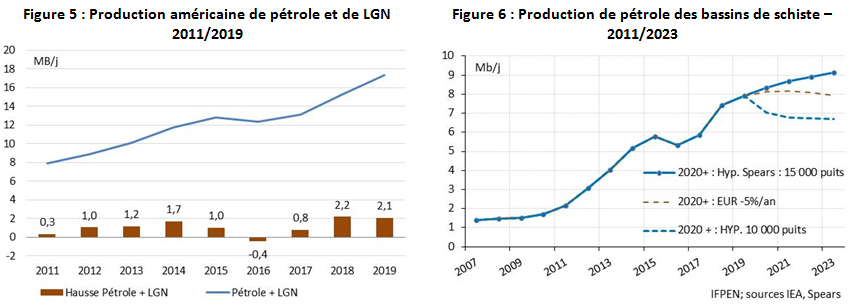

En dehors du contexte financier, les corrections sur le prix du pétrole reflètent aussi le risque de revivre l’épisode de 2014. En 2014, sous l’effet d’une progression importante et régulière de la production américaine, le prix du pétrole s’était effondré afin de permettre l’ajustement de l’équilibre entre l’offre et la demande. Il avait fallu trois ans à l’Opep pour éliminer les excédents et réduire les stocks de pétrole et de produits pétroliers des pays occidentaux.

La situation semble sur le point de se répéter avec une progression de 2,2 Mb/j en 2018 de la production américaine de liquides, incluant le pétrole et les liquides associés à la production de gaz naturel (LGN). L’administration américaine de l’énergie anticipe un niveau de croissance assez proche en 2019 (fig. 5). Ces progressions de l’ordre de 2 Mb/j sont bien supérieures à la hausse annuelle de la demande de pétrole qui évolue entre 1,1 Mb/j et 1,5 Mb/j depuis 2016 et qui devrait se situer à 1,3 Mb/j en 2019 d’après l’AIE.

Les perspectives de hausse de la production américaine ne sont pas remise en cause par la réduction de l’activité de forage dans les bassins de schiste. La hausse passée de la productivité des puits de production (production cumulée sur la durée de vie d’un puits) permet désormais de produire plus avec moins de puits. Ainsi, le nombre de puits horizontaux pour la production de pétrole est passé de plus de 30 000 par an entre 2012 et 2014 à environ 15 000 en 2018 et peut-être 14 000 cette année (source Spears).

Sur ces bases, le modèle d’IFPEN permet d’anticiper une hausse de la production dans les années à venir en supposant une stagnation de l’activité de forage et une stabilité de la productivité des puits au niveau actuel (fig. 6). À l’inverse, une baisse significative du nombre de puits forés sans hausse de la productivité des puits ou un recul de la productivité à forage constant pourraient conduire à une décroissance de la production dans les trois ans à venir. Ce n’est toutefois pas ce qui est retenu par l’EIA dans ses prévisions de référence de court terme.

Il reste toutefois une contrainte à lever concernant les insuffisances des capacités de transport, ce qui pourrait être fait dans les prochains mois. Déjà, deux nouveaux pipelines d’une capacité globale de 0,2 Mb/j ont été mis en service en début d’année et plusieurs projets devraient démarrer en fin d’année et en 2020 pour un total d’au moins 1,2 Mb/j.

… les tensions géopolitiques pèsent sur le prix en dépit de la hausse des shale oil américains…

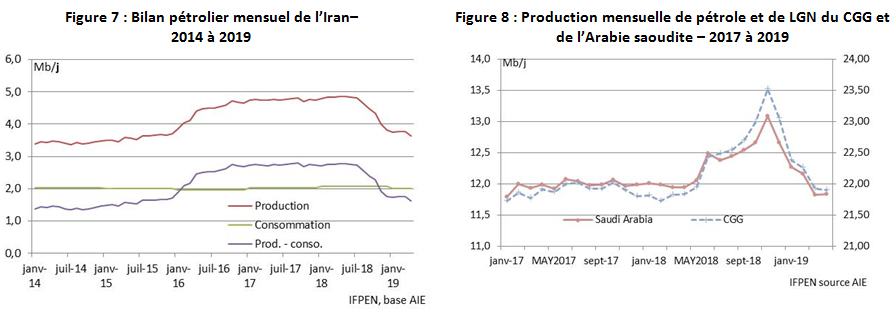

Plusieurs pays Opep connaissent aujourd’hui des situations particulières qui impactent ou qui pourraient impacter leur production de pétrole. C’est le cas bien sûr de l’Iran dont la production a reculé de 1,2 Mb/j depuis juillet 2018 sous l’effet de l’embargo américain mis en place en novembre dernier (fig. 7). Ce niveau de baisse est assez proche des effets du précédent embargo appliqué conjointement par les États-Unis et l’Europe entre 2012 et 2015.

Mais, le gouvernement américain a décidé fin avril de supprimer les exemptions qui autorisaient certains pays importateurs, dont la Chine et l’Inde, à importer du pétrole iranien. Les premières statistiques estiment à 0,5 Mb/j les exportations iraniennes pour le mois de mai, ce qui situe la production iranienne à 2,5 Mb/j contre 3,6 Mb/j en avril et 4,8 Mb/j en juillet 2018.

Au-delà de ces éléments chiffrés, qui soulignent l’impact potentiellement significatif de l’embargo américain contre l’Iran, le contexte géopolitique régional inquiète les marchés. Cette tension régionale est devenue palpable avec deux attaques en mai, l’une sur quatre navires, dont deux pétroliers saoudiens, au large de l’émirat du Foujairah et l’autre, revendiquée depuis le Yémen par des rebelles Houthis, perpétrée sur des stations de pompage d’un oléoduc en Arabie saoudite.

L’évacuation partielle de l’ambassade américaine à Bagdad annoncée le 15 mai laisse par ailleurs supposer un risque pour la stabilité en Irak, pays qui figure, avec un total produit de 4,7 Mb/j, parmi les grands pays producteurs mondiaux. De façon plus large, il convient également de rappeler l’importance des pays du golfe dans la production mondiale avec un total de l’ordre de 22 Mb/j pour les six pays du CCG1 dont 12 Mb/j pour l’Arabie saoudite (fig. 8). La déstabilisation de la région ferait à l’évidence peser une forte contrainte sur l’équilibre pétrolier mondial.

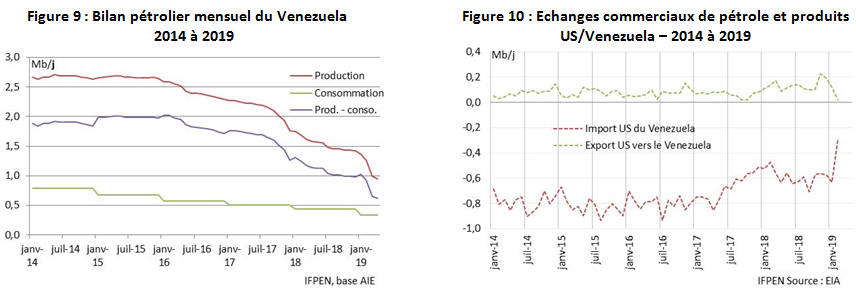

Au-delà de cette région, placée sous les feux de l’actualité, il convient de souligner la situation de grande fragilité économique du Venezuela. Cette situation a des répercussions importantes sur la production de pétrole du pays, qui a ainsi reculé de 1,6 Mb/j depuis début 2016, se situant à 1 Mb/j en avril (fig. 9). Les disponibilités à l’export (solde entre offre et demande) ont dans le même temps été divisées par deux, se situant à 1 Mb/j en janvier et à environ 0,6 Mb/j en avril.

Ce pays est par ailleurs soumis à des sanctions, mises en place par l’administration américaine fin janvier, visant en particulier à restreindre les importations de pétrole vers les États-Unis, d’une part, et à interdire les exportations américaines de diluants utilisés pour les huiles lourdes du Venezuela, d’autre part. Les importations américaines de pétrole vénézuélien, qui représentent une part importante du total exporté, sont ainsi passées de 0,6 Mb/j en janvier à 0,3 Mb/j en février (fig. 10).

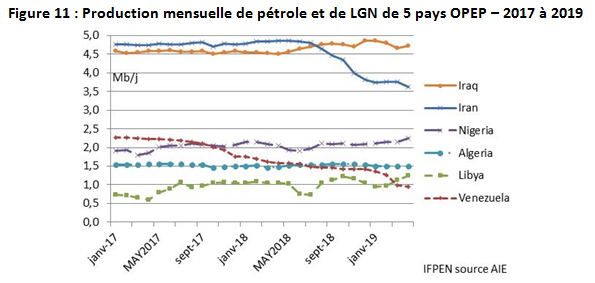

En dehors de la situation de l’Iran et du Venezuela, il est nécessaire de rappeler les incertitudes planant sur plusieurs autres pays (Fig. 11) dont l’Algérie, depuis la démission du président Bouteflika le 2 avril, ou la Libye. La production pétrolière de ce pays reste extrêmement instable après la révolution de février 2011, évoluant entre 0,6 et 1,2 Mb/j depuis 2017 contre 1,6 Mb/j en 2010. En Libye, l’offensive sur Tripoli lancée le 4 avril dernier par le maréchal Haftar fait à nouveau craindre une déstabilisation susceptible d’affecter la production. Celle-ci, concentrée pour une grosse part à l’ouest du pays, est soumise à des perturbations récurrentes liées en particulier à la question de la répartition des revenus pétroliers entre la compagnie nationale et les autorités locales situées à l’est du pays.

Une politique de « l’Opep+ » attentiste, adaptée à un marché incertain

Les déclarations récurrentes de l’Opep+, c’est-à-dire l’Opep associé avec certains partenaires dont la Russie, indiquent que l’objectif de cette organisation est de préserver l’équilibre offre/demande afin d’assurer la stabilité du marché pétrolier.

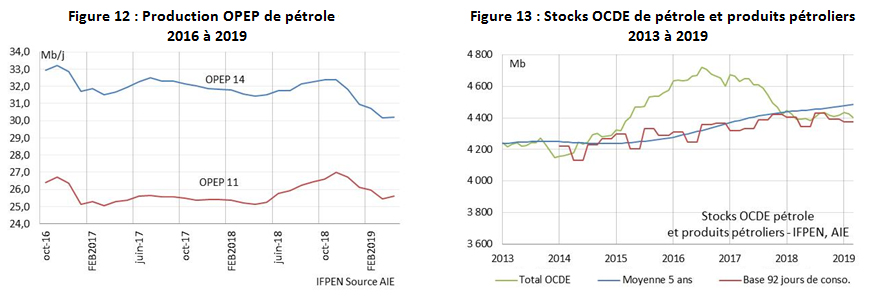

Les trois principales interventions de l’Opep + depuis 20162 vont effectivement dans ce sens. Elles se sont traduites, pour l’Opep, par une forte baisse de l’offre début 2017, puis par un ajustement à la hausse en juillet 2018 suivi d’un nouveau recul début 2019 (fig. 12). Cette politique a, en particulier, permis de réduire fortement le niveau des stocks détenus par les pays OCDE entre 2015 et 2018 (fig. 13).

La situation du marché apparaît de ce point de vue comme assainie et l’enjeu pour l’Opep est désormais d’éviter un trop fort excédent d’offre comme ce fut le cas au 4e trimestre 2018. Mais il s’agit aussi de pouvoir faire face aux diverses défaillances de l’offre sur le marché afin d’éviter de fortes hausses des prix du pétrole. Au-delà des demandes récurrentes du président américain vis-à-vis de l’Opep, cette stratégie s’inscrit également dans le sens des intérêts de long terme de l’Opep afin d’éviter une baisse trop importante de la consommation. Ces deux objectifs, portant sur les excédents et les défaillances, se retrouvent dans cette déclaration du comité de suivi du marché (JMMC) datant de mai 2019 : « A balanced oil market remains our focus ».

L’équilibre offre/demande sur la base des données actuelles

Après l’annulation de la réunion ministérielle du mois d’avril, la politique de « l ’Opep+ » pour le second semestre 2019 sera définie lors des réunions ministérielles des 25 et 26 juin prochains. Il serait présomptueux d’anticiper aujourd’hui le choix final.

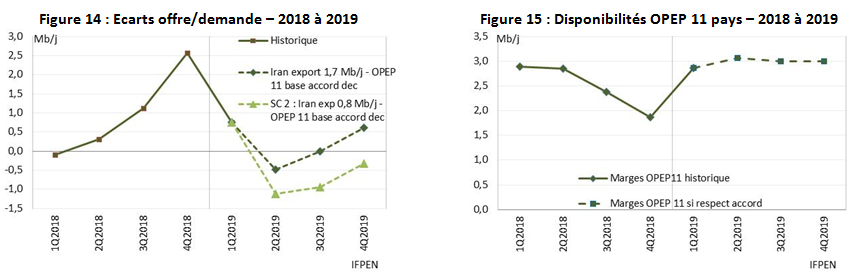

Si l’on s’en tient aux tendances actuelles, et en supposant une stabilité de la production iranienne, l’écart offre/demande serait équilibré en 2019 (fig. 14). Cela signifie à l’inverse qu’un renforcement de l’embargo sur l’Iran nécessiterait probablement de recourir aux capacités excédentaires de l’Opep estimées à 3 Mb/j (fig. 15). L’usage de ces « réserves » a en général pour effet de peser à la hausse sur le prix du pétrole.

En juin, il s’agira pour l’Opep de faire un bilan complet portant en particulier sur l’évolution de la demande mondiale, qui dépend de la situation économique, sur les tendances concernant l’offre américaine et sur l’impact de l’embargo américain. Le contexte géopolitique au Moyen-Orient, en Libye ou au Venezuela pourra également influencer la décision finale.

Difficile dans ce contexte de tenter d’anticiper des prix du pétrole. Il convient toutefois de noter que le coût marginal de production du pétrole, qui influence fortement les prix en situation d’équilibre du marché, est en forte baisse. Les dernières analyses de Rystad Energy confirment en effet les baisses des coûts de production du pétrole, estimées par d’autres organismes à environ 30 % depuis la chute des cours de 2014. Les coûts de production les plus élevés sont évalués par Rystad Energy à 60 $/b, hors huiles lourdes canadiennes (83 $/b) dont le développement n’est plus indispensable à l’équilibre du marché depuis la montée en puissance des huiles de schiste.

Comme ce sont ces coûts qui définissent le prix en phase d’équilibre du marché, des niveaux de prix autour de 100 $/b ne devraient plus constituer, hors situation de crise importante sur l’offre, la référence du marché. La fragilité des prix constatés depuis 2018, quand ils dépassent le seuil des 70 $/b, pourrait aussi s’expliquer par ces nouvelles références.

Focus : impacts financiers des baisses de production en Iran et au Venezuela

Iran

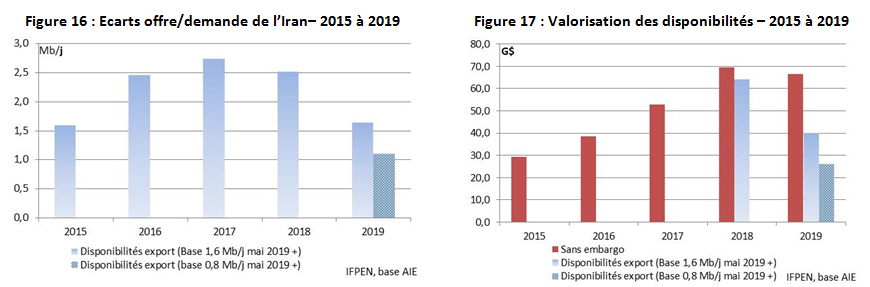

Les conditions d’application de l’embargo pétrolier américain sur l’Iran, mis en œuvre partiellement à partir de novembre 2018, devraient être plus strictes désormais. Mais, faute de certitudes sur les évolutions à venir, deux hypothèses sont retenues après mai, l’une tablant sur un volume exporté de 1,6 Mb/j après cette date, l’autre reposant sur un volume de 0,8 Mb/j seulement. À titre de comparaison, les disponibilités à l’export se situaient à 2,7 Mb/j en 2017 (fig. 16).

Sur ces bases, le recul des exportations a abouti à une baisse des revenus de 4 G$ en 2018. Elle pourrait se situer entre 26 et 40 G$ en 2019 (fig. 17). Ces baisses représentent en 2019 de 5 à 8 % du PIB iranien (450 G$ en 2018 – source FMI). Au-delà des exportations, les sanctions américaines devraient aussi impacter les investissements qui représentent 35 à 38 % du PIB par an.

Venezuela

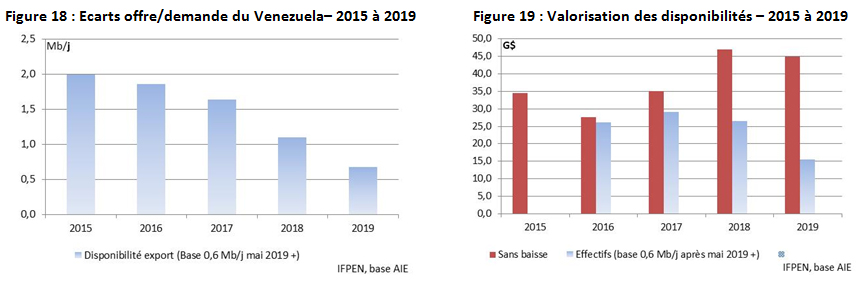

Les disponibilités pétrolières à l’exportation du Venezuela, en recul depuis 2016, ont été divisées par deux en 2018 (1 Mb/j) et par plus de trois en 2019 (0,6 Mb/j) par rapport à 2015 (2 Mb/j ; fig. 18). Comparé à un scénario de stabilité des disponibilités à l’exportation, la perte représente 20 G$ en 2018 et 30 G$ en 2019 (fig. 19), soit respectivement 21 et 38 % du PIB par ailleurs en chute libre depuis 2015 (division par trois en 2018).

Focus : prix des produits pétroliers en France et prix du pétrole

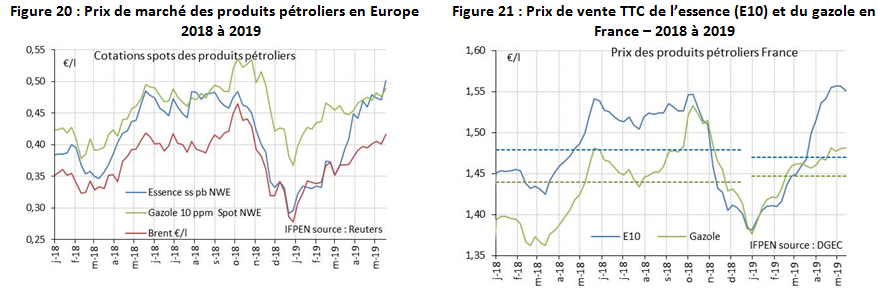

Suite à la décision de maintenir le niveau des taxes en 2019 au niveau de celles fixées en 2018, les prix à la pompe dépendent essentiellement des évolutions du prix des produits pétroliers constatées sur les marchés. Ils sont eux-mêmes largement influencés par le prix du pétrole (fig. 20).

Toutefois, entre novembre 2018 et mars 2019, des conditions particulières, liées pour partie à la faiblesse du niveau du Rhin perturbant la navigation, ont abouti à une décote de l’essence et au contraire à une certaine pression pour le gazole. Le prix de l’essence a été, sur cette période, équivalent au prix en euro du pétrole, ce qui constitue une situation exceptionnelle. Cela explique le rapprochement des prix TTC des deux produits (fig. 21).

Avec la reprise de la consommation d’essence aux États-Unis (driving season), les écarts sur le prix de l’essence par rapport au pétrole sont revenus à des niveaux conformes aux évolutions historiques. Cela explique une hausse plus importante du prix de l’essence à la pompe entre janvier et mai. Il a ainsi progressé de 17 ct€/l sur cette période contre 10 ct€/l pour le gazole, produit qui a suivi la progression du prix du pétrole.

Guy Maisonnier – 01 47 52 54 56

Manuscrit remis en juin 2019

(1) Le Conseil de coopération des États arabes du Golfe ou Conseil de coopération du Golfe est une organisation régionale regroupant six monarchies arabes et musulmanes du golfe Persique : l'Arabie saoudite, Oman, le Koweït, Bahreïn, les Émirats arabes unis et le Qatar.

(2) Accords Opep/Non Opep depuis 2016 : Dec 2016/mai 2017 : baisse de de 1,2 Mb/j et 0,6 Mb/j respectivement de la production en 2017, accord prolongé jusqu’en mars 2018 ; Juin 2018 : demande d’un respect de l’accord à 100 % face à une baisse trop importante de l’offre. Déc. 2018 : baisse de 0,8 Mb/j et 0,4 Mb/j respectivement de l’offre par rapport à octobre 2018 sur les six premiers mois de 2019. Prochaine réunion en juin 2019.